Maliye politikasında "manevra alanı" sınırlı

TEPAV, 2 farklı senaryo altında, Türkiye'nin maliye politikasını gevşetme (harcamaları artırması) sınırlarını araştırdı. Araştırma, maliye politikasında manevra alanının sınırlı olduğunu ve kamunun olası borçlarına ilişkin şeffaflık gerekliliğini ortaya koyuyor. (Mehmet Kaya)

MEHMET KAYA

Türkiye Ekonomi Politikaları Araştırma Vakfı (TEPAV) bünyesinde yapılan bir çalışmayla, Türkiye'nin büyümeyi destekleme, ekonomik politikalarını istikrarı sağlama amacına yönelik olarak maliye politikasında "manevra alanı" olup olmadığı araştırıldı.

TEPAV Program Danışmanı Fatih Özatay ve TEPAV Direktörü Güven Sak tarafından yapılan Maliye Politikasında Manevra Alanı Var mı? başlıklı çalışmada, üç farklı senaryo altında, Türkiye'nin maliye politikasını gevşetmesi (harcamaları artırması) sınırları araştırıldı. Çalışma, TEPAV'ın yeni başlattığı ve makroekonomiyi izlemeye yönelik teknik çalışmalar yayımlayacağı "Ekonominin Seyir Defteri" başlığı altındaki ilk yayın oldu.

Çalışma, Türkiye'nin "borç sınırı" tanımı altında, ekonomik durgunluğa ve bu durgunluktan etkilenen kesimlere yönelik olası müdahale politikalarında ne kadar harekat alanı olduğunu tartışıyor. Ülkeler için borç sınırı, "finansal piyasaların, bir ülkenin hazinesine, üzerine çıkılması halinde kesinlikle borç vermeyecekleri kamu borcu-GSYH oranı" olarak tanımlanıyor. Çalışmada bu oran yüzde 60 olarak kabul ediliyor. Manevra alanı ise, "Borç sınırı ile mevcut kamu borcu-GSYH oranı arasındaki fark" olarak tanımlanıyor.

Çalışmanın Türkiye için temel aldığı "manevra alanı" ise çeşitli riskler taşıyan ülkelerde, maliye manevra alanını zorlayarak, borç sınırına yakın bir harcamaya yol açacak müdahalelerin, durgunluktan çıkmaya yardımcı olamayabileceği varsayımı altında, borç sınırından daha düşük seviyede bir genişlemeci maliye politikası uygulanması şeklinde tanımlanıyor. "Gerçek manevra alanı" olarak adlandırılan bu tanım ise, "Belli bir dönemde maliye politikasının genişlemesi halinde elde edilecek büyüme oranlarının bugüne indirgenmiş değerinin toplamının maliye politikasının tepkisiz kalması halinde elde edilecek büyüme oranlarının bugüne indirgenmiş değerinin toplamına eşit olduğu kamu borcu-GSYH oranı" olarak tanımlandı.

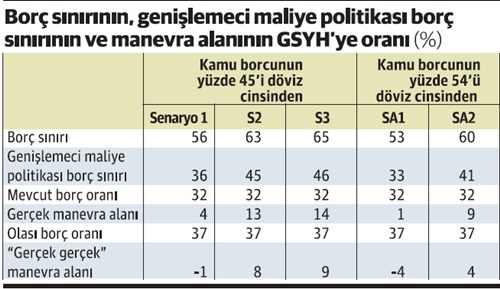

Çalışmanın Türkiye için oluşturulan model kısmında, kamu borcunun döviz/TL olmasının da borç sınırına ve manevra alanına etki ettiği model dikkate alındı. Baz senaryoda makro ekonomik göstergeler, Türkiye'nin son durumuna uygun şekilde, kamu borcunun yüzde 45'inin döviz cinsinden olduğu, bankaların dış borcunun GSYH'ye oranının yüzde 20; finansal olmayan şirket borçlarının yüzde 60'ının döviz cinsinden olduğu kabul edildi.

Türkiye'ye yönelik Gerçek Manevra Alanı hesaplamasında Merkez Bankası'nın tavrı ise politika faizi tepkisini zamanında vermeyip daha sonra keskin biçimde vermesi (S1), faiz tepkisini zamana yayarak vermesi (S2) ve Merkez Bankasının zamanında gerekli tepkiyi vermesi (S3) senaryoları uygulandı. Her senaryoda, uygulanan genişlemeci politika GSYH'nin yüzde 3,75'i kadar (2018 yıl sonu tahminine göre yaklaşık 30 milyar dolar) varsayıldı.

Model uygulandığında Merkez Bankası'nın sert tepki verdiği durum dışındaki senaryolarda, hem borç sınırının hem de manevra alanının büyüdüğü, dolayısıyla kamunun bu müdahaleyi yapma imkanına daha fazla sahip olduğu gözleniyor. Çalışmada zamanında verilen bir tepkinin (S3) senaryosunda, büyümeyi de yukarı taşıdığı belirtilerek, "Para politikasının zamanında devreye girdiği senaryo, Türkiye'ye ilişkin riskleri azalttığı için, gelen şokun şiddeti azalıyor ve izleyen dönemlerdeki büyüme kaybı çok daha az oluyor" değerlendirmesi yapıldı.

Bu senaryolar altında Merkez Bankasının zamanlı ve uygun tepki verdiği (S2 ve S3) senaryolarında, kamunun GSYH'nin yüzde 13'ü ve 14'ü kadar bir Gerçek Manevra Alanı- bir anlamıyla ekonomiyi durgunluktan çıkarmak amacıyla harcayabileceği bir finansmana erişimi olduğu belirlendi.

Açıklar manevrayı kısıtlıyor

Çalışmada, Türkiye'nin borç stokuna yönelik olarak verilerin genişletilmesi gerektiğini de vurgulandı. Kamu-özel ortaklığı projelerinden kaynaklı garanti kapsamında üstlenilebilecek olası yükler, şirket ve bankaların kur zararlarından kaynaklı bilançolarını düzeltmeye yönelik verilmesi olası bir ekonomik paketin yükü, seçimler nedeniyle bazı harcamaların artırılması gibi "aday açıkların" da etkisi dikkate alındı. Çalışma bu aday açıklar dahil edildiğinde ise "Gerçek manevra alanının" büyük kısmını kaybettiğini ortaya koydu. Bu konuda olası miktar tahminleri sonucunda S2 ve S3 senaryolarında GSYH'nin yüzde 13 ve 14'ü kadar olan manevra alanı, yüzde 8 ve yüzde 9'a kadar geriliyor.

Çalışmada, kamunun borcunun yüzde 45'inin değil, yüzde 54'ünün döviz cinsinden olması durumunda ise manevra alanı sırasıyla GSYH'nin yüzde 1'i ve 9'una gerilerken, olası "aday bütçe açıklarının" dahil edildiği durumlarda manevra alanının kalmadığı ya da GSYH'nin yüzde 4'üne kadar düştüğü gözleniyor.