2019 soluklanma ve tetikte bekleme yılı

İçeride bütün gözler enflasyon, TCMB’nin faiz kararı ve dolarda olacak. Dışarda ise Trump’ın açıklamaları, ABD-Çin görüşmeleri ve Fed etkisi piyasaları yönlendirecek. (Jülide Yiğittürk Gürdamar)

Jülide Yiğittürk Gürdamar

Banka ve aracı kurumların 2019 strateji raporları gelmeye başladı. DÜNYA olarak yatırımcıya ışık tutmak adına önde gelen banka ve kurumların 2019 yılı strateji raporlarını derledik. Analistlere göre bu yıl piyasalar ‘soluklanacak.’ Yıl ilk yarı ve ikinci yarı diye iki ayrı hikaye ile anlatılacak. Raporlarda, “Gerek ekonomide, gerekse piyasalarda ezberlerin bozulacağı, sürekli tetikte olmamız gereken bir dönemdeyiz” görüşü vurgulanırken analistler, yılın kaderini enflasyonun çizeceğini öngörüyor. Enflasyonun ikinci altı aylık dönemde yüzde 16 seviyelerine düşeceği ve büyümenin toparlanacağına inanan baz senaryolarda aynı dönemde TCMB’nin faiz indirimine de kesin gözüyle bakılıyor. Yatırımcıya hikayesi olan şirket hisseleriyle ağırlıklandırılmış karma portföyler öneriliyor. Analistlere göre tahvil, emtia ve para piyasalarının da hem getiri sunma, hem de riskten korunma anlamında aktif kullanılması şart.

Yeni yıla sakin başlayan piyasaların yıl içinde nasıl nasıl bir seyir izleyeceği merak konusu. Bir çok riski içinde barındıran 2019’da makro dengelerin nasıl şekilleneceği ve Merkez Bankası’nın faiz adımları dikkatle takip edilecek. Bu yıla ilişkin banka ve aracı kurumların strateji raporlarında yer alan öngörüleri sizin için toparladık.

Deniz Yatırım analistleri Selim Kunter ve Orkun Gödek tarafından hazırlanan “2019 Stratejisi: İyimserlerin Yılı” raporunda 2018’de fiyatlamanın ‘uç’ noktalarda gerçekleştiği ve 2019 için önden fiyatlamanın büyük oranda yapıldığı vurgusu yer alıyor. Raporda, “Türk lirası sepet kur işlemlerini Ocak 2006’dan bu yana ortalama aylık değişimler üzerinden incelediğimizde, ağustos ayında yaşanan %23.21’lik yükselişin, aynı ölçekte olmasa da, benzerlerinin yakın dönem içerisinde Haziran 2006’da %10.65 ve Ekim 2008’de %13.58 ile iki kez yaşandığını görüyoruz. Benzer durum, hisse senedi endekslerinde yaptığımız fiyat/kazanç iskontoları açısından da geçerli. Bu nedenle yaşanan olumsuzlukların neticesinde takip edilen fiyatlamaların önden ve kümülatif bir şekilde gerçekleşmesi, 2019 için bizleri daha sakin bir fiyatlama ortamı olabileceği düşüncesine sevk ediyor” ifadeleri yer alıyor.

Birinci yarı, ikinci yarı...

Raporda, büyümeye, kura ve enflasyona yönelik tahminler şu yönde: “2019’da GSYH büyüme beklentimiz yüzde 1.0. Yıllık performans açısından, ilk yarıda ivme kaybının devam etmesini – 2018 4. çeyrek ve 2019 1. çeyrek döneminde zayıf seyrin korunmasını öngörüyoruz. İkinci yarıda ise toparlanma temasının öne çıkacağını değerlendiriyoruz. Dolar/ TL kapanış kuru olarak 6.30 ortalama seviye 5.79 olarak tahmin ediliyor. Ana senaryomuzda TÜFE’nin yılın ilk yarısında, hatta kısmen üçüncü çeyreğe de sarkabilme ihtimali olabilecek şekilde, %18-20 aralığında seyretmesi, geri kalan kısımda ise %15 hatta bir olasılık hafif ölçekte aşağısına sarkma ihtimali bulunan bir durum oluşacağını öngörüyoruz. TÜFE beklentimiz yıl ortalaması için %16.50, sene sonu için ise %15.25.”

Faizde sinyal etkisi güçlü olur

“TCMB’nin 2019’da politika faizini aşağı yönde güncelleyeceğini değerlendiriyoruz” ifadesi kullanılan raporda, “İlk politika hamlesinin ne ölçekte geleceğini kestirmek güç olmakla beraber 75 baz puan ile başlanabileceğini, ‘diğer şartlar sabitken’ atılacak adımın boyutundan ziyade sinyal etkisinin yüksek olacağını düşünüyoruz. 1 hafta vadeli politika faizi 500 baz puan indirimle %19-20 aralığında bir noktaya güncellenebilir. Ağırlıklı hareket alanının ise yılın ikinci yarısında olmasını ve enflasyonlasyon görünümünde oluşacak resmin yakından takibi ile gerçekleşmesi beklentisi içerisindeyiz” denildi. Raporda ayrıca, 2018 yılında gösterge niteliğinde takip edilen üç kuruluş olan Moody’s, S&P ve Fitch nezdinde toplamda 4 kez not indirimine maruz kalan Türkiye açısından 2019’da görünümün değişikliği sürpriz olarak yorumlanmıyor. Not değişikliği ise belirli şartların oluşması durumunda Moody’s cephesinde olasılık dışı bırakılmıyor.

Ezberlerin bozulacağı bir dönemdeyiz

Garanti Yatırım’ın Strateji Raporu, “2018’in son ayları bize gösterdi ki piyasalarda yeni, ama daha belirsiz bir döneme girdik. 2019 acaba son 10 yıldır özellikle hisse piyasalarında gördüğümüz boğa döneminin bitişine sahne mi olacak? Hatta acaba 2019 dünyada “büyük krizin” dönüş senesi mi olacak? Bu soruları yanıtlayabildiğimiz ölçüde Türk mali piyasaları için 2019 stratejilerimizi oluşturabiliriz” notuyla başlıyor.

“ABD borsaları için çok olumlu olmak zor. 2019 Avrupa piyasaları için hem büyüme kaygıları, hem de Brexit’in yarattığı belirsizlik nedeniyle daha da zor olacak” denilen raporda, Türkiye’nin ise oldukça sıkıntılı geçen 2018’in ardından ekonomide yeniden dengelenme sürecine girdiği, ancak bu sürecin de hiç kolay olmayacağının altı çiziliyor. “Gerek ekonomide, gerekse de piyasalarda ezberlerin bozulacağı, sürekli tetikte olmamız gereken bir dönemdeyiz” deniliyor. Raporun ‘2019’dan ne bekliyoruz, nasıl bir yatırım stratejisi öneriyoruz?” bölümünde ise BIST’in uzun süredir Türkiye ekonomisinin 2019’da ciddi şekilde yavaşlayacağını fiyatladığı belirtilerek “Gelişen ülke hisse piyasaları, 2018’e göre daha iyi bir performans gösterecek. Türkiye için beklentimiz ise ‘ortalamalara yakınsama.’Portföylerin ağırlıklı kısmı yine hissede olmalı. Küresel eğilimleri, yurtiçi makroekonomik sorunlar nedeniyle zorlanarak da olsa izleyen BIST, 2019’da da yurtiçi mali piyasalarda gözde yatırım alanımız olacak. Ancak doğrudan endeks seviyesine odaklanmak yerine, bir hikaye sunan sektör ve şirketler seçilmeli. 2019’da gelişmiş ülkelerde resesyon beklemiyoruz, enflasyonun kontrol altında kalacağını, merkez bankalarının büyümeye olan hassasiyetlerinin artacağını, bu yüzden faizlerde makul artışlar olacağını düşünüyoruz.

Türkiye’de ise tam tersini konuşuyoruz: faizler, enflasyondaki gerilemeyi takiben indirilecek. Küresel gelişmeler zaman zaman bizi üzecek. ABD-Çin ticaret savaşına ek olarak 2019’da ABD-AB ilişkilerine de temkinli yaklaşmak gerek. 2020 ABD’de seçim yılı, bu yüzden de Trump’ın önündeki zaman kısıtlı. Siyaset sadece ABD’de değil Türkiye ve bir çok gelişen ülkede de zaman zaman ekonominin önüne geçecek.

Bu risklere karşı korunmanın tek yolu, portföy çeşitlendirmesi. Farklı varlık sınıflarına yapılacak yatırımlar, portföy oynaklığını azaltıp olası şoklara karşı korunaklı bir yapı sağlar. Bu nedenle 2019’da yatırım ağırlığımız hissede olsa da, tahvil, emtia ve para piyasalarının da hem getiri sunma, hem de riskten korunma anlamında aktif kullanılması şart. Tek bir piyasa ya da enstrümana yatırım 2019’un içerdiği belirsizlikler sebebiyle oldukça riskli” değerlendirmesi yapılıyor. Garanti Yatırım’ın raporunda özetle şu bilgiler yer alıyor:

Bankacılık hisseleri önderliğinde yükselir

■ Yurtiçi piyasalarda hisse ağırlıklı bir portföy öneriyoruz. Önümüzdeki dönemde gelişmekte olan ülkelere fon akımlarının artması durumunda BIST’in bankacılık hisseleri önderliğinde yükseldiğini göreceğiz.

■ 2019 yılı enflasyon patikasında belirsizlikler olsa da, yılın ilk çeyreğinde baz etkileri nedeniyle enflasyonun sınırlı yükseleceğini; yılın ikinci yarısında ise kalıcı olarak %20 seviyesinin altına ineceğini tahmin ediyoruz. 2019 sonunda %16’ya inmesini bekliyoruz.

■ 2018 yılında %3.0 olduğunu tahmin ettiğimiz GSYH büyümesinin 2019 yılında %1.0’e düşeceğini öngörüyoruz. 2019 için tahmin ettiğimiz %1 oranındaki büyümenin tamamen dış talep kaynaklı olmasını bekliyoruz.

■ Yıl genelinde TCMB’nin toplamda 400 baz puanlık faiz indirimi yaparak politika faizini %20’ye çekeceğini öngörüyoruz.

■ 2019’da TL’nin değer kaybetmeye devam edeceğini ve yıl sonunda dolar/ TL’nin 6.10 etrafında olabileceğini değerlendiriyor, ancak bunun 2018’deki gibi sert fiyatlamalar şeklinde gelişmesini beklemiyoruz.

Yeni denge arayışı ön planda olacak

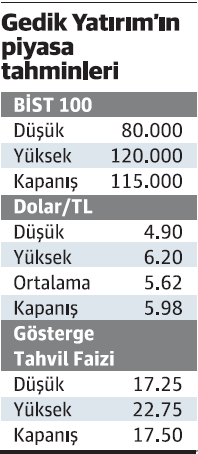

Gedik Yatırım’ın ‘Ekonomi ve piyasalarda yeni denge arayışı’ başlıklı strateji raporunda, oluşan ‘yeni normal’in ilk sonuçlarının görüldüğü 2018 yılının ardından 2019 yılı itibariyle küresel ekonomi ve piyasalarda ‘yeni denge’ arayışının ön planda olacağı; bu süreç kaynaklı olarak da oynaklık ve belirsizliğin zaman zaman ön plana çıkabileceği kaydedildi. Raporda, Türkiye ekonomisine yönelik olarak şu öngörülerde bulunuldu: “2019 yılının ilk yarısında enflasyon tarafındaki yüksek seyrin devam etmesi de bir diğer zorlayıcı ve yüksek olasılığa sahip olan durum olarak not edilebilir. Ancak yılın ikinci yarısı itibariyle, gerek büyüme gerekse de enflasyon tarafında baz etkilerinin olumlu yönde katkı vermeye başlayacak olması makroekonomik görünüm açısından Türkiye’de 2019 yılının iki ayrı hikâyeye sahip olabileceğini işaret etmekte.

2019 yılında %1.6 seviyesine gerileyeceğini öngörmekteyiz. Yıllık TÜFE’nin yılsonunda %16,6 olarak gerçekleşeceğini tahmin ediyoruz.” Merkez Bankası’nın ikinci yarıda harekete geçeceği belirtilen raporda, “TCMB’nin 2019 yılında da mevcut sıkı duruşunu sürdürmesi gerektiğini düşünmekteyiz. enflasyon görünümü ve enflasyon beklentilerinde kalıcı iyileşme görüldüğünden emin olunduğu takdirde TCMB’nin yıl içinde politika faizinde kademeli indirimlere gittiği görülebilir. Ancak, bu sürecin en erken yılın ikinci çeyreği itibariyle başlayabileceğini değerlendiriyoruz” denildi

‘Beklenen hikaye’ ikinci yarıda oluşur

■ Son yıllarda üst üste yaşanan şoklar nedeniyle TL varlıkların, benzer ülke varlıklarına kıyasla iskontolu kalmaya devam ettiğini not edelim. Ancak, uzun süredir devam eden bu iskontoyla birlikte TL varlıklara yönelik bir katalist/ hikâye ihtiyacı da sürmekte. Özellikle makroekonomik göstergelerdeki dengelenme sürecinin beklentiler doğrultusunda gerçekleşmesi durumunda yılın ikinci yarısı itibariyle beklenen hikâye oluşmaya başlayabilir.

■ 2019 yılına karışık bir havayla giren küresel hisse senedi piyasaları açısından mevcut risklerin azalması tepki alımlarını ön plana çıkarabilir. Bu anlamda küresel büyüme ve enflasyon ile ticaret savaşı ve merkez bankalarının adımları önemli belirleyiciler olacak. Ülke risk priminin azalması durumunda Borsa İstanbul mevcut iskontosuyla diğer gelişmekte olan piyasalara kıyasla ön plana çıkabilir.