Kemerlerinizi bağlayın, ikinci çeyrekte dalga boyu artabilir!

Piyasada ikinci çeyrekte oynaklığın artması bekleniyor. Uzmanlar, bu zorlu virajda gaz ve fren pedalına dikkatli basılması gerektiği görüşünde. Yatırımcılara temkinli iyimserlik; kâr ve zararda stop-loss öneriliyor...

dunya.com / Ferhat Polat

Sürprizli ve oldukça volatil geçen ilk üç ayın ardından piyasalar daha hareketli bir dönemece giriyor. Yapılan değerlendirmelere göre; nisan-mayıs-haziran dönemi yani ikinci çeyrek, oynaklık açısından yılın ilk üç ayını aratmayacak cinste... Bu dönemde piyasanın seyrinde başat rolü ise genel seçimler ve Fed oynayacak. Uzmanlar, bu hassas dönemde dikkatli ve temkinli olunması gerektiğini paylaşırken, kâr ve zarar anlamında stop-loss uygulanmasını öneriyor.

Piyasalar açısından ilk çeyrek bir cümle ile özetlenecek olursa "volatilitenin hızına yetişilemeyen” bir dönem oldu. Şimdi piyasanın önünde sınav vereceği zorlu bir dönem var. Yurtiçinde genel seçimler, yurtdışında ise ABD Merkez Bankası’nın (Fed) faiz hamleleri en kritik iki gündem maddesi. Yakın vadede 'başkanlık sistemi' tartışmalarını politik cephedeki en önemli başlık olarak takip eden yurtiçi piyasa, artık yavaş yavaş seçim atmosferine girmeye başlıyor. Haziran 2015 seçimlerinden sonra nasıl bir Meclis yapısı oluşacağı ve pek tabi ki yeni ekonomi yönetiminin nasıl şekilleneceği en çok merak edilen konu. Dolayısıyla mayısta artacak olan haber akışı ve bu konuda oluşturulacak senaryoların piyasada volatilitenin artmasına neden olabileceği belirtiliyor.

İkinci çeyrekte en önemli bir diğer başlık da 'sabır' kelimesinden vazgeçip, faiz artışı için şart koşan Fed’in ne zaman aksiyon alacağı konusu. Cuma günü açıklanan ve kötü sürpriz yapan mart ayı istihdam raporunun ardından piyasaların ABD istihdam ve enflasyon verilerine duyarlılığı bir kat daha artırmış durumda. Fed'in haziran ayına kadar gelecek veriler ışığında vereceği mesajlar veya alacağı karar, paranın rotası açısından oldukça önemli.

İşte piyasa açısından nisan-mayıs-haziran dönemi, ajandadaki bu iki önemli başlık sebebiyle yılın en zorlu virajı olarak nitelendiriliyor. Uzmanlar, bu zorlu virajda gaz ve fren pedalına dikkatli basılması gerektiği görüşünde. Yani ikinci çeyrekte temkinli hareket edilmesi gerektiğinin altı çiziliyor.

UZMANLAR İKİNCİ ÇEYREK İÇİN NE ÖNERİYOR?

Turkish Yatırım Araştırma Bölüm Başkanı Baki Atılal:

Turkish Yatırım Araştırma Bölüm Başkanı Baki Atılal:

Oynaklık döneminde stop-loss dikkate alınmalı

Mevcut durumda MSCI GOP’a göre yüzde 16 iskontolu bulunan F/K oranımıza karşılık, ekonomideki öncü göstergelerde görülen zayıflama, ana ihracat ortaklarımızdaki toparlanmanın seyrinin şimdilik cılız kalması, büyüme beklentilerinin aşağı yönlü revizyonu ile birlikte düşünüldüğünde -ki kârlılık beklentileri aşağı çekilecektir- BIST-100 endeksinin kısa süreli cazibesini azaltacaktır. FED’in veri bağımlılığını da göz önüne aldığımızda oynaklık doğal olarak artacaktır. Seçim senaryolarının mayısla birlikte artacak olması da yükselişlerin hız kesmesine önündeki diğer bir engel olabilir. Dolar/TL kurunda bir stabilizasyon sağlanmadan yapılacak alımların direnç seviyelerinde kâr realizasyonları ile karşılaşmasını beklemekteyiz. Dolayısıyla direnç seviyeleri olarak 83,750 – 85,500 -87,500 seviyelerini destek olarak 80,000 ve 77,500 seviyelerinin ön plana çıkmasını ve de yüksek oynaklık döneminde kesinlikle stop-loss seviyelerinin kullanılması önermekteyiz.

Saxo Capital Markets Strateji Uzmanı Cüneyt Paksoy

Saxo Capital Markets Strateji Uzmanı Cüneyt Paksoy

Temkinli iyimserlik öneriyoruz

Dolar-TL teknik ve temel olarak geri çekilmelerin alım ve riskleri dengeleme fırsatı olarak kullanılacağı bir görünüm içeriyor. Bu 3 aylık süreçte yukarda 2.70-2.80 aralığı marjinal üst sınır... Aşağıda 2.40-2.45 aralığı ise marjinal alt sınır olarak görünüyor. 2.50-2.65 aralığı ise orta tarafta pivot bölge olarak önemini koruyacak ve fiyatların daha çok olası olduğu bölge olacak gibi görünüyor. Borsa tarafında ise geri çekilmelerin alım fırsatı olduğunu ve borsanın görece ucuz olduğunu düşünen yatırımcı için temkinli iyimserlik öneriyoruz. Muhakkak kâr ve zarar anlamında stoploss uygulayarak ve düzeltme dönemlerinde desteklerin çalışmasından ziyade dirençlerin geçilme gücüne konsantre olarak yatırım stratejisi hazırlanması gerektiğini hatırlatmak istiyoruz. BİST-100'de dolar bazlı grafiklerde 3.00-3.20 cent aralığının çok uzun vadeli bir destek bölgesi olduğunu ve buranın çalışması gerektiğini, buranın altında 2.50-2.70 cent aralığının potansiyel olabileceğini ve kalıcı yükselişe dönebilmek için 3.30-3.50 cent direnç eşiğinin kalıcı geçilmesi gerektiğini hatırlatmak isteriz.

Gedik Yatırım Yatırım Danışmanlığı ve Araştırma Müdürü Üzeyir Doğan:

Gedik Yatırım Yatırım Danışmanlığı ve Araştırma Müdürü Üzeyir Doğan:

Piyasanın tersinde kalınmamalı

Fed’in sıkılaştırma sürecine yakın bir zamanda başlayacağını artık hepimiz biliyoruz. Son Fed FOMC toplantısının ardından bu sürecin çok yavaş geçeceği anlaşılmış oldu. Bu nedenle 2015’in ta ki Fed üyelerinden birinin çıkıp ek sterilizasyon önlemlerinden bahsedene kadar sakin geçeceğini düşünüyoruz. Fed etkisinin büyük oranda fiyatlandığını düşünüyoruz. Bu nedenle içeride siyasete odaklanılması daha faydalı olacaktır. Siyaset tarafında adayların belirlenmesi ile başlayacak fiyatlama seçime kadar devam edebilir. Bu nedenle duygusal nedenlerle piyasanın tersinde kalmamaya özen gösterilmeli.

Global Menkul Değerler Strateji Müdürü Gökhan Uskuay:

Global Menkul Değerler Strateji Müdürü Gökhan Uskuay:

'Tutma' tavsiyesinde bulunuyoruz

İkinci çeyrek izlemeyle geçer. İç dinamikler ile ayrışacak kadar güçlü değiliz, yurtdışından negatif tarafları çekecek kadar da kırılganız. Bunun anlamı yukarı potansiyel oldukça sınırlı ve diğer taraftan risklere karşı başka bir dip görülür mü bilmiyoruzdur. Böyle bir ortamda orta ve uzun vadeli yatırımcılar fırsatları yakalamak için daha fazla kenarda olmayı tercih edecektir. FED’den kaçış yok, her sene bizi daha fazla zorlayarak gelecek. Biz FED’in faiz artırımına düşük enflasyonla karşılık verdiğimiz durumda; FED’in negatif etkisi de azalacaktır. En kötü senaryo; yüksek bir enflasyon ile FED’in faiz artırımına yakalanmaktır. Tüm ekonomiyi böyle bir durum derinden etkiler. Yatırımcılara “tutma” tavsiyesinde bulunuyoruz. Yani al-sat yada sat-al yaparak BIST’i değerlendirebilirler. Spesifik olarak bu süreçten pozitif etkilenen hisse sayısı iki elin parmağını geçmeyecek sayıda.

Ölçülü faiz indirimlerinin devamı gelebilir

Ölçülü faiz indirimlerinin devamı gelebilir

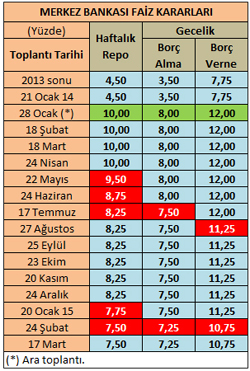

Yılın ilk çeyreğinde 75 baz puan faiz indirimine giden TCMB'nin ikinci çeyrekte aşağı yönlü ölçülü adımlara devam etmesi olasılık dahilinde. Özellikle enflasyon ve kurlardaki hareket MB’nin sıkı takibinde olan iki gösterge olmaya devam edecek.

İşte uzmanların TCMB’nin ikinci çeyrekte nasıl bir politika izleyeceğine dair görüşleri:

Turkish Yatırım Araştırma Bölüm Başkanı ve Portföy Yöneticisi Baki Atılal:

2014 büyüme verimiz yüzde 2,9 olarak gerçekleşti. Net ihracatın geçen yılın üçüncü çeyreğindeki pozitif katkısının 2014'ün son çeyreğinde negatife döndüğünü görüyoruz. Sıkıntılı bir noktada kişi başı gelirin 10,822 dolardan 10,404 dolara gerilemesi oldu. 2010 yılından beri 10,000 dolar bandında tıkandık. Burada kurtulmamız için inovasyon ve teknoloji yatırımlarına ağırlık vermemiz gerekiyor.

TCMB'nin adımlarına karşılık kredilerde büyüme hem iç dinamikler, hem de Bankacılık Düzenleme ve Denetleme Kurumu'nun (BDDK) aldığı tedbirler, faiz marjlarının yüksek rekabete bağlı olarak azalması, 2014'ten itibaren bankaların tüketicilerden alabildikleri masraf ve komisyonları sınırlayan yeni kurallarla birlikte bankaların aktif kârlılıklarının 2010'dan itibaren gerileme sürecinde olmaya devam etmesi iç talebin bilinçli baskı altına alınmasına neden oldu.

Görev tanımı gereği fiyat istikrarını hedefleyen merkez bankamız enflasyon göstergelerinde zayıflama görmesiyle birlikte faiz indirimlerine 50 baz puan kadar daha devam edebilir. Geçmiş dönemlere baktığımızda kur artışının yaşandığı dönemleri izleyen çeyreklerde görece yüksek ekonomik büyümenin yavaşlamaya dönüştüğünü, kur istikrarının olduğu dönemlerde ise ekonomik büyümenin ivmelendiğini, oynaklığın arttığı ve döviz kurunun yükseldiği dönemleri ise ekonomik yavaşlamanın takip ettiğini görüyoruz. TCMB'nin ZK oranlarında indirim ve koridor üst bandında (gecelik borç verme faizinde 50 baz puanlık) indirim yapmasını beklemekteyiz.

Saxo Capital Markets Strateji Uzmanı Cüneyt Paksoy:

Düşen petrol fiyatlarına bağlı enflasyonda beklenen düşüşe paralel olarak ölçülü faiz indirimi ihtimalini masada tutan TCMB'nin yüksek kalma riski taşıyan kur baskısı ve global risk iştahının net olmaması sebebiyle eli o kadar da rahat gözükmüyor. Seçim belirsizliği ortadan kalkmadan, enflasyon tarafında beklenen düşüş realize olmadan ve kur tarafında tansiyon düşmeden temkinli ve sabırlı daha çok bekle-gör havasında bir MB politikası olası görülüyor. Bahsettiğimiz riskler dengelenir ve pozitif algı tekrar kur ve gösterge tahvilde faizleri aşağı çekmeye başlarsa MB'nin tekrar aşağı yönlü ölçülü adımlar atma ihtimali güçlenebilir. Bunun dışında rasyonel davranmaya çalışacak bir MB genel beklenti dahilinde. Zaman zaman konuşulan FED'e bağlı olarak gelişecek olası bir faiz artış ihtimali ise global piyasaların beklenmedik bir kriz yaşaması durumunda masaya gelebilecek bir ihtimal olacaktır. Bunun dışında faiz silahını kullanmak için oldukça sabırlı bir TCMB görmemiz mümkün.

Global Menkul Değeler Strateji Müdürü Gökhan Uskuay:

TCMB’nin atacağı adımları değil, attığı adımların etkilerini tartışmalıyız. MB, 2014 Mayıs ayından bu yana 2,5 puan faiz indirimi gerçekleştirdi. 2014’ün Mayıs’ında Dolar/TL 2,10’du. Kur faiz indirimleri ile birlikte 2,60’a yükseldi ama tüketici güveni son 5 yılın en düşüğünde ve işsizlik oranları son 4 yılın en yükseğine ulaşmış durumda. TL’de değer kaybına rağmen 2014 son çeyrekte net ihracat büyümede negatife döndü. Faiz indirimleri ihracat üzerinden büyümeye katkı sağlamadığı gibi iç talep üzerinde de bir etki yaratmadı. Enflasyonda kurun geçişkenliği nedeniyle ve geçen yıldan pozitif baz etkisine rağmen petrol fiyatlarının olumlu yansıması görülmedi.

Ekonomi ilk çeyrekte yüzde 0-1 arasında bir çeyreksel büyümede duraksama yaşayacak. TCMB enflasyon yerine bir kez daha büyümeyi tercih ederse; yukarıdaki paragraftakileri yaşayacağımız bir dejavu olur. FED haziran ayında artırımdan uzaklaşırsa o zaman TCMB bir 25 baz puana cesaret edebilir. FED’in haziran ayında artırıma gitmesi durumunda TCMB ikinci çeyreği pas geçebilir.

Gedik Yatırım Yatırım Danışmanlığı ve Araştırma Müdürü Üzeyir Doğan:

Enflasyonda gıda dışı kalemlerde düşüş devam ederken, gıdadaki artış manşet rakamın düşüşünü engelliyor. Gıda fiyatlarının seyrinde para politikalarının etkisi oldukça düşük. Bu nedenle TCMB’nin çekirdek göstergelere bakarak faizlerde sınırlı indirimi tercih edebileceğini düşünüyoruz. Biz bu nedenle nisan ve mayıs aylarında 25’er baz puanlık faiz indirimlerini bekliyoruz. Yılın ikinci yarısında ise risklerin daha çok yukarı yönlü olduğu bir bekleme süreci yaşanacaktır.

"Fed, yılı yarım puanlık faiz artışıyla bitirir"

Küresel piyasanın gündeminden düşmeyen ABD Merkez Bankası'nın (Fed) ne zaman aksiyon alacağı merakla bekleniyor. Fed'in 16-17 Haziran'daki Açık Piyasa Komitesi'nde ilk adımı atacağını düşünenler de var, faiz artırımına eylülde başlayacak diyenler de. Uzmanlar farklı takvimlere işaret etse de, 21015'in 50 baz puanlık faiz artışıyla tamamlanacağı görüşü hakim.

FED'in piyasalara elini açık etmek istemeyen ve bu sayede istediği ve arzuladığı şekilde piyasaları yönlendirmek isteyen bir görüntü verdiğini belirten Saxo Capital Markets Strateji Uzmanı Cüneyt Paksoy, "Böyle bir durum haziran dahil, ondan sonraki her FED toplantısını ve her ABD istihdam büyüme ve enflasyon verisini oldukça önemli ve spekülasyona açık hale getiriyor. Yani temkinli bir rahatlama var gibi gözükse de, temkinli iyimserliğin gereği olarak risk faktörlerini unutmadan FED'i takip etmekte fayda görüyoruz" diye konuştu.

Şubat ayı ile birlikte petrol etkisinin ortadan kalktığını ve marttan itibaren manşet enflasyonun yükselişe başlayacağını kaydeden Global Menkul Değeler Strateji Müdürü Gökhan Uskuay, "FED’in yüzde 2 enflasyon hedefine olan kuşkularını kaldıracak kademeli bir artış yılın ikinci çeyreğinde başlarsa; beklediğimiz gibi ilk adım haziranda gelir. 29 Nisan FED PPK’sı bu mesajın verilebileceği tarih olabilir" dedi. Fed'in faiz artırımına eylülde devam edebileceğini belirten Uskuay, "50 baz puanlık artışla 2015’in tamamlanacağını düşünüyoruz. FED faiz artırımları arasında iki aylık boşluklar ile izleme gerçekleştirebilir. 2016 Ocak itibariyle bir 25 baz puanlık artırım ile 2016 tarihinden itibaren belki bu boşlukları azaltabilir” dedi.

Turkish Yatırım Araştırma Bölüm Başkanı ve Portföy Yöneticisi Baki Atılal ise "Güçlü doların ABD ekonomisine zarar vereceğini düşündüğümüzden ve ECB’nin QE hamlesinin etkilerinin görülmesinin beklenmesinin doğru bir yaklaşım olacağını varsaydığımızdan, petrol fiyatlarındaki gerilemenin enflasyon üzerinde baskı yaratmasını beklediğimizden FED’in eylül ve sonrasında (Aralık) faiz artımına geçmesini ama bunun da 0,50 puanlık beklenenden yavaş bir adım olmasını bekliyorduk. Mart FOMC toplantısında bu beklentilerimiz doğrular şekilde sonuçlandı" diye konuştu.