2019: Manzara değişti mi?

Bir ölçüde –ve tuhaf biçimde TCMB faiz artırdıktan hemen sonra- değiştiğini söyleyebiliriz. Demek ki faiz artırmaktan da önemli konular var. Nasıl adım atıldığı, atılacak adımların nasıl anlatıldığı, geç kalınıp kalınmadığı, güvenin tam olup olmadığı gibi. Yoksa rakamsal olarak 75 baz puan artış yetmeliydi. Ancak şu anda ‘en negatif ne var?’ mevsimindeyiz. ‘Yabancı yatırımcının –veya IMF’nin- her söylediği doğrudur’ gibi saçma biz zemine asla çekilmemek lazım. Elbette eş anlı olarak nelerin doğru söylendiğini görmek şartıyla.

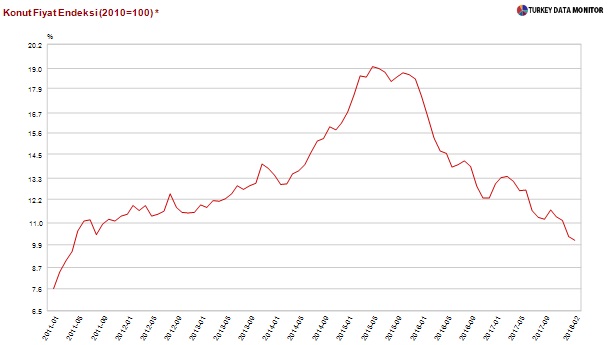

Değişen manzaranın iki yapı taşı var. Birincisi, piyasadan önce davranarak kalıcı faiz artışı yapılmasını ve tek bir politika faizinin olmasını isteyenlerin IMF tarafından da onaylanmışa benzeyen tezleri söz konusu. Enflasyon kontrolden çıkarak düşük çift haneye yerleşirse orada durmayabilir ve tekrar tek haneye çekilmesi zorunlu hale gelir. Bu açıdan bu argüman haksız değil. Ancak son 10 yılda sabit sermaye oluşumunda artan bir öneme sahip olagelen inşaat/gayrı menkul sektörlerinde sorun var. Bu sorun İstanbul ve Ankara konut fiyatlarına net biçimde yansımış durumda ve Türkiye ortalamasını da aşağıya çekiyor. Bu bölme açıkça teşvik bekliyordu ki zaten konut kredilerindeki kampanya bu ihtiyaç/zorunluluk durumuna cevap vermeyi deniyor. Bu ikisi tam tersi yönde talep ve ihtiyaçlar. Önce konut.

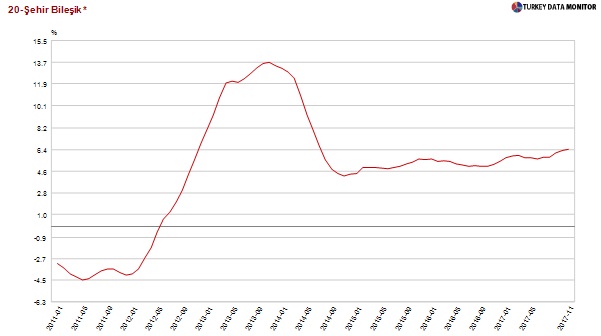

Fazla uzatmadan Case-Shiller ABD 20 şehir konut endeksinin ve TCMB konut fiyat endeksinin yıllık artış oranlarına bakalım. 2011 sonrası Case-Shiller hızla toparlanıyor ve fiyat artış hızı yükseliyor. 2014’ten itibaren artış hızı yataylaşıyor. Türkiye’deki manzara farklı. Endeksin artış hızı 2015 ortasından itibaren düşüyor. Konut fiyat döngüsünün farklı aşamaları söz konusu diyebiliriz ancak bununla bitmiyor. Bitmiyor çünkü yataylaşan Case-Shiller konut fiyat artış hızı o haliyle bile ortalamada ABD enflasyonunun 4 puandan fazla üzerinde. Buradaki döngüde düşen artış hızı enflasyonun ve haliyle mevduat ve tahvil faizlerinin altında. Döviz getirisinin çok gerisinde. Grafiklerin gösterebildiğinin ötesinde tam tersi piyasa talebine yol açacak nitel bir farklılık söz konusu. ABD’de toparlanmayla beraber enflasyonun çok üzerinde reel getiri sağlayan ve hisse senedi dışında diğer yatırım araçlarının getirilerini aşan oranda artan konut fiyatları söz konusu. Buradaysa döngü tam tersine gidiyor ve getiriler enflasyonun bile altında. Fiyatlar diğer yatırım araçlarıyla kıyaslanabilecek seviyede artmadığı sürece konut kredisi faizindeki düşüş kısa süreli bir canlanmadan başka sonuç veremez. Yine de etkili olur ama bu tip faiz dalgalanmaları olsa olsa zaman serilerinde birkaç aylık pencereler açıyor. Oysa ki bu çok önemli bir mesele çünkü inşaat bütün uyarılara rağmen adeta kendi başına bir büyüme stratejisi haline gelmişti. Sonuçlarının henüz vahim olmamasının nedeni gerçek (oturmak) için konut talebinin de yüksek olması ve fiyatların genelde çok yüksek olmaması.

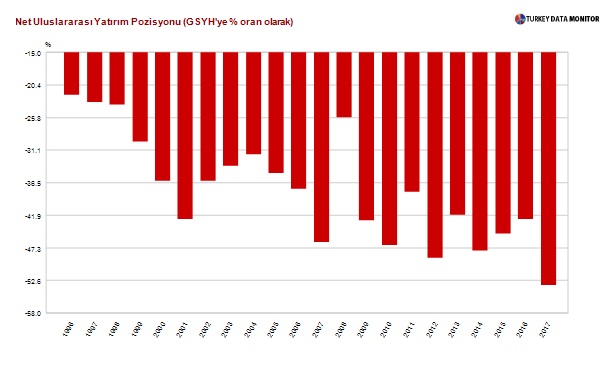

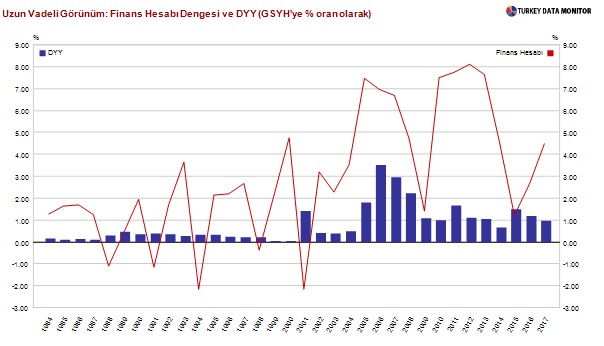

Gelelim ilk konuya. IMF IV. Madde Konsültasyonu bildiğimiz ‘stilize olguları’ ve tipik biçimde kullanılan kırılganlık göstergelerini sıraladı. Özetle 2017’de gevşek maliye ve para politikaları nedeniyle ekonomi aşırı ısındı, sonuç olarak cari açık ve enflasyon arttı, fotoğrafı tam gösteren net uluslararası yatırım pozisyonu GSYH’nın yüzde 53,4’üne yükselerek en yüksek seviyesine ulaştı, yabancı sermaye yatırımları düşük olduğu için oynak portföy girişleriyle finanse edilen bir cari açık söz konusu, döviz borcu yüksek fakat net rezervler düşük vb. Bu kalemlerdeki göstergeleri oldukça sert bir Staff eki olan 2012 Aralık IV. Madde Konsültasyonuyla karşılaştırırsak son 5 yılda rakamların daha da bozulduğunu görürüz. Mühim olan şu: IMF 2019’da bir stand-by gerekebilir anlamına gelecek yorumlar yapıyor. İlginç olan şu ki program 2008 Mayıs ayında bittikten sonra pek de bir doğrudan sermaye girişi yok. Nedeni açık; Son 10 yılda IMF-Derviş programına alternatif yeni bir program söz konusu olmadı.

Buradan portföy yatırımlarının artan önemine ve dalgalı seyrine geliyoruz. Son 5 yılda doğrudan yabancı sermaye yatırımlarının GSYH’ya oranı ortalama yüzde 1,08 ve 2017 yılında bu rakam 0,97. Bu oran 2006 yılında 3,52, 2007’de 2,94 ve 2008’de 2,23. Yani Lehman sonrası ortalama yıllık 1,12. Normaldir kriz vardı denecek. İlgisi yok. Tam tersine gelişmekte olan ülkelerin sermaye çekmesi için uygun koşullar vardı çünkü gelişmiş ekonomilerde yaprak kımıldamıyordu. Böyle olunca yabancı yatırımcıların kurun aniden yükselerek kendilerini zarara sokmayacağı açık seçik bir sıkı para politikası çerçevesini tercih etmelerinde anlaşılmayacak bir şey olmadığı gibi bu çerçevenin karmaşık oluşunun günün sonunda neye yaradığı pek belli değil. Netice olarak son 5 yıla baktığımızda kurun, faizin ve enflasyonun birlikte yükseldiğini görüyoruz. Para politikasının hiç de gevşek olmadığı dönemlerde bile bu böyle olabiliyorsa nedenleri yapısal ve konjonktürel olarak ikiye ayırmak lazım. Konjonktürel nedenler arasında bir de ‘gecikme etkisi’ var. Evet politika faiz(ler)i son 5 yıla bakınca kura (veya oynaklığına) ve enflasyona zaman zaman cevap veriyor vermesine ama her şey olup bittikten, piyasa (henüz) atılmamış adımları fiyatladıktan sonra. Kısa vadeli pencerelerde prensip olarak doğru olan ‘her şoka faiz silahını çekmemek’ yaklaşımı uzun vadede hiçbir şeyi değiştirmiyor. İş olacağına varıyor; üstelik kur sıçramalarıyla enflasyonun yapışkanlaşması ve faiz yükseldikten sonra bile istenen sonucun alınamamasıyla. Sanırım günün sonunda para politikası komplike düşünemeyen yabancı yatırımcıların anlayabileceği şekilde sadeleştirilecek.