Faizin tek seferde 0.75 puan artırılma gerekçesi ne?

Merkez Bankası Para Politikası Kurulu dünkü toplantısında geç likidite penceresinden borç verirken uyguladığı faiz oranını 0.75 puan artırarak yüzde 12.75’ten yüzde 13.50’ye çıkardı. Merkez Bankası piyasayı geçen yılın kasım ayından beri yalnızca geç likidite penceresinden fonladığı için yüzde 13.50 haliyle ortalama fonlama maliyeti anlamına geliyor.

Faizin tek seferde bu düzeyde artırıldığına bir yılı aşkın süredir tanık olmuyorduk. Ortalama fonlama maliyetinde son olarak geçen yılın şubatında ocak ayına göre 1.45 puanlık bir artış olmuştu.

Bu köşede dün Merkez Bankası’nın faiz artırmasını gerektiren “görünür” ekonomik koşullar bulunmadığını vurgulamış ve bu yüzden de Para Politikası Kurulu’nun faizleri değiştirmeyeceği tahmininde bulunmuştuk.

Peki ne oldu da Merkez Bankası 0.75 puan gibi azımsanmayacak ölçüde bir faiz artırımına gerek duydu?

Para Politikası Kurulu toplantısından sonra yapılan açıklamaya bakıyoruz; önceki açıklama metnine göre bu artışa gerekçe gösterilen tek etken ithalat fiyatlarındaki yükseliş.

Açıklamada, daha önceki açıklamalarda olduğu gibi “Enflasyon ve enflasyon beklentilerinin bulunduğu yüksek seviyeler fiyatlama davranışları

üzerinde risk oluşturmaya devam etmektedir” denildikten sonra yeni olarak şu cümleye yer veriliyor:

“İthalat fiyatlarındaki yükseliş, söz konusu riskleri (enflasyon) artırmıştır.”

Açıklamanın devamında da, bu çerçevede Kurulun fiyat istikrarını desteklemek amacıyla ölçülü bir parasal sıkılaştırma yapılmasına karar verdiği belirtiliyor.

Bir önceki toplantıya ilişkin açıklama metninde yer alan ve çekirdek enflasyonun yüksekliğine vurgu yapılan ifade bu açıklamada yok. Ama bu çok önemli değil; çünkü ithalat fiyatları yüzünden arttığı belirtilen riskler, doğaldır ki çekirdek enflasyonu da kapsıyor.

Demek ki kur önemliymiş?

Merkez Bankası detaya girmemiş ve ithalat fiyatlarındaki yükselişin riskleri artırdığını belirtmekle yetinmiş. Merkez’in bu cümleyle neleri ifade etmek istediğini biz yazalım:

“Kur artışı önemlidir, bu yüzden ithalat fiyatlarında yükseliş yaşanmaktadır, bu da enflasyona ilişkin risklerin daha da büyümesine yol açmaktadır, bize de faizi artırmaktan başka çare kalmamıştır.”

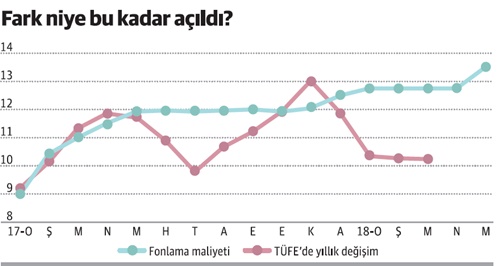

Makas görünürde çok açıldı

Son açıklanan yıllık TÜFE değişimi mart ayındaki durumu gösteriyor ve yüzde 10.23. Mart ayındaki ortalama fonlama maliyetinin oranı yüzde 12.75 ve arada 2.52 puanlık fark var. Ortalama fonlama maliyeti nisanda dünkü artışla birlikte bir miktar yukarı çıkacak, mayıs ayı boyunca ise yüzde 13.50 olacak.

Yeri gelmişken belirtelim; yıllık TÜFE elbette geride kalan bir yılı gösteriyor ancak geç likidite penceresinden yapılan fonlamanın vadesi bir gün olduğu için açıklanmış son yıllık TÜFE değişimini esas almak gerekiyor. Dolayısıyla ortalama fonlama maliyeti ile gelecek bir yılda beklenen enflasyonu kıyaslayamayız.

Yıllık enflasyon nisan ve mayıs sonunda ne olacak bilemeyiz. Ama normal seyirde bu aylardaki yıllık enflasyonun yüzde 10.00 ile yüzde 10.50 arasında gerçekleşmesi bekleniyor ya da bekleniyordu.

Yıllık enflasyonun örneğin yüzde 10.50 olacağı bir dönemde Merkez Bankası neden fonlama maliyetini yüzde 13.50’ye çeksin ki...

Merkez Bankası enflasyonun nasıl seyredeceği konusunda herhalde bizden daha fazla bilgiye, veriye sahiptir. Dolayısıyla fonlama maliyetinde dün yapılan 0.75 puanlık artış, enflasyonun nisandan başlayarak hızlı bir tırmanış gösterdiğinin işareti sayılmalıdır. Zaten Merkez Bankası da ithalat fiyatlarının enflasyon üstündeki baskısına dikkat çekmektedir.

Dolayısıyla yıllık enflasyon ile fonlama maliyeti arasındaki makas görünürde çok açılmışsa da öyle anlaşılıyor ki enflasyonun tırmanışa geçmesiyle bu makas biraz daralacak.

Peki enflasyonun hızlandığını görmezsek o zaman Merkez Bankası’nın bu faiz artışına gitmesini nasıl yorumlayacağız? Bu da günün bilmecesi olsun!

Son yedi yılın en yüksek faizi

Ortalama fonlama maliyeti ulaştığı yüzde 13.50 ile 2011 yılı başından bu yana olan dönemin en yüksek düzeyine çıkmış durumda. Ortalama fonlamaya ilişkin 2011 öncesine dönük veri oluşturmakta sıkıntı var. Çünkü söz konusu yıldan önce fonlama genellikle tek pencereden yapılıyordu ve o da geç likidite penceresi değildi. Son dönemde hiç kullanılmayan gecelik borç verme faizi 2009’un mart ayından beri yüzde 13.50’nin altında. Yine son aylarda işlevsiz konumda olan repo ihale faiz oranı da uzun yıllardır hiç yüzde 13’leri görmedi.