Kur artışı yabancıların milyar dolarlık varlıklarını da eritti

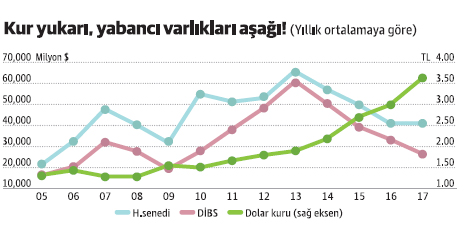

Döviz kurundaki artış ya da tersinden okursak Türk parasındaki değer kaybı, yabancıların Türkiye'deki portföylerini de eritiyor. Yabancıların 2013 yılında tepe noktaya ulaşan hisse senedi ve devlet iç borçlanma senedi (DİBS) varlıkları, daha sonra gerileme eğilimine girdi ve bu eğilim bu yıl da sürüyor.

Hisse senedi ve devlet iç borçlanma senetlerinin döviz cinsinden karşılığını yalnızca kur belirliyor değil elbette. Hisse senedi fiyatları ve devlet iç borçlanma senedi faizleri de varlık büyüklüğünde önemli bir etken. Özellikle fiyatlarda ve faizde yaşanan gelişme, varlık nominal olarak değişmese bile döviz karşılığı anlamında kimi dönemler önemli farklar yaratabiliyor.

Yabancıların Türkiye'de sahip oldukları hisse senedi ve devlet iç borçlanma senedinin nominal tutarını azaltmalarından ya da artırmalarından kaynaklanan dalgalanmaları vurgulamaya gerek bile olmasa gerek.

Döviz kurunun etkisi

Bugün biraz kur etkisi üstünde durmakta yarar var. Zaten grafiğimiz kurun yabancı varlıklarının yönünü nasıl değiştirdiğini çok somut olarak ortaya koyuyor.

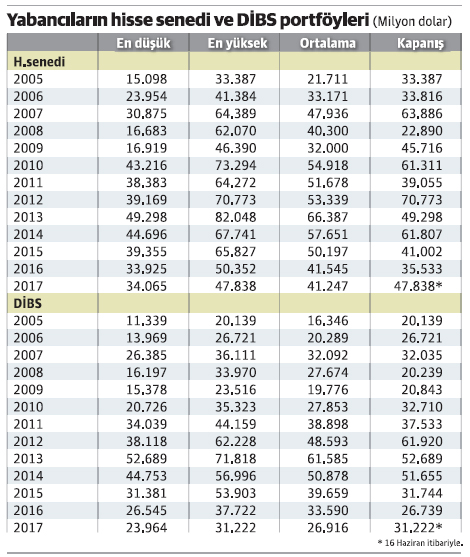

Merkez Bankası tarafından oluşturulan verilere göre yıl ortalaması itibariyle 2005 yılında Türkiye'de yabancıların yaklaşık 22 milyar dolarlık hisse senedi, 16 milyar dolarlık da devlet iç borçlanma senedi vardı. Varlıklar sonraki iki yıl boyunca arttı. 2008'de küresel kriz patlak verince bir kaçış başladı Türkiye'den. 2009'a gelindiğinde bu kaçışla oluşan varlık erimesini bu kez kur artışı daha da tetikledi.

2009'da adeta dip yapan yabancı varlıkları, sonraki yıllarda neredeyse soluksuz yükseldi. Özellikle devlet iç borçlanma senedi portföyünde hiç kesinti yaşanmadan bir yükseliş ortaya çıktığı gözlendi. Yabancıların 2009 ortalamasında 20 milyar dolara kadar inen DİBS portföyleri, 2013 ortalamasında tam 61.6 milyar dolara fırladı.

Kırılma da işte 2013 yılından sonra başladı. 2013 yılı ortalaması 1.90 olan dolar kuru, yıl ortalaması bazında 2014'te 2.19'a, 2015'te 2.72'ye, 2016'da 3.02'ye yükseldi. Bu yılın haziran ayı ortasına kadar olan dönemin ortalaması da 3.64 düzeyinde oluştu.

2009'dan 2013'e kadar soluksuz yükselen yabancıların DİBS portföyü, bu kez 2013'ten sonraki dönemde paraşütsüz düşmeye başladı. 2013 ortalamasında 61.6 milyar dolan olan yabancıların DİBS portföyü, bu yılın ilk beş buçuk ayının ortalamasında 26.9 milyar dolar düzeyinde gerçekleşti.

Benzer eğilimi hisse senedinde de gördük. Ama kabul etmek gerekir ki hisse senedi portföyünün büyüklüğünde kur kadar fiyatlar da etkili oldu. Ya da şöyle ifade edelim; hisse senedi portföyünde fiyat, DİBS portföyünde faizin (dolaylı olarak borçlanma senedi fiyatının) yaptığından daha fazla etkide bulundu.