Kurumlar vergisi beyanname düzenleme notları (4)

Kurumlar vergisi beyannamesinin hazırlanmasında dikkat edilecek konularla ilgili bu dördüncü ve son makalemiz. Bu makalede, indirimlerle ilgili konular özetlenmiştir.

Ar-Ge indirimi

Kurumlar Vergisi Kanunu'nda (5520 sayılı Kanun) işletme bünyesinde, Ar-Ge faaliyetlerinin desteklenmesini öngören 5746 sayılı Kanun'da ise esas olarak Ar-Ge merkezlerinde ve TÜBİTAK tarafından desteklenen Ar-Ge projeleri kapsamında yapılan harcamalar için % 100 "Ar-Ge indirimi" düzenlenmiştir.

5520 ve 5746 sayılı kanunlarda düzenlenen teşvikin ismi ve oranı aynı olmakla birlikte,

temelde bazı farklılıklar vardır. Ar-Ge indiriminden yararlanırken hangi Kanun kapsamında kalınacağı önemlidir. Aşağıda her iki kanun düzenlemesi arasındaki bazı farklılıklara dikkat çekilecektir:

- Teşvikten yararlanmaya başlama zamanları farklıdır. 5520 sayılı Kanun'a göre indirimin uygulanmaya başlanacağı döneme ait geçici vergi beyannamesinin verileceği tarihe kadar Gelir İdaresi'ne başvurulması gerekmektedir. 5746 sayılı Kanun'a göre indirimden, karar destek yazısının veya Ar-Ge Merkezi Belgesi'nin düzenlendiği tarihten itibaren yararlanılabilmektedir.

- Harcamaların kapsamı farklıdır. Örneğin;

- 5520 sayılı Kanun, Ar-Ge faaliyetleri dışında da kullanılan sabit kıymetlerin amortismanını Ar-Ge harcaması olarak kabul etmezken, 5746 sayılı Kanun kısmen Ar-Ge faaliyetlerinde kullanılan sabit kıymetlerin amortismanlarının, bu faaliyette geçen süreye isabet eden kısmını Ar-Ge harcaması kabul etmektedir.

- 5746 sayılı Kanun kısmen Ar-Ge faaliyetlerinde çalışan personelin ücretlerinin, bu faaliyette geçen süreye isabet eden kısmını Ar-Ge harcaması kabul etmekte, sınırlı olarak destek personeli ücretlerini de Ar-Ge harcaması olarak nitelendirmektedir. Oysa 5520 sayılı Kanun, Ar-Ge departmanına tahsis edilmemiş personelin ücretleriyle destek personelinin ücretlerini Ar-Ge harcaması olarak kabul etmemektedir.

- 5746 sayılı Kanun'a göre, dışarıdan sağlanan fayda ve hizmetlere ilişkin harcamalar, Ar-Ge ve yenilik harcaması tutarının % 20'sini geçememektedir. 5520 sayılı Kanun'da ise bu şekilde bir oransal sınırlama bulunmamaktadır.

- 5746 sayılı Kanun kapsamında yapılan harcamaların aktifleştirilmesi ve amortisman yoluyla itfa edilmesi zorunludur. Kurumlar Vergisi Kanunu kapsamında yapılan ve Vergi Usul Kanunu'na göre aktifleştirilmesi gerekmeyen harcamaların ise doğrudan gider yazılması mümkündür.

- İlgili yıl kazancının yetersiz olması nedeniyle ilgili dönemde yararlanılamayan Ar-Ge harcaması tutarı sonraki yıllara devredebilmektedir. 5520 sayılı Kanun'dan farklı olarak 5746 sayılı Kanun kapsamında yapılan harcamalar yeniden değerleme oranında artırılarak devredilmektedir.

Kurumlar Vergisi Beyannamesinde Ar-Ge indirimiyle ilgili olarak beş ayrı satır bulunmakta olup, bu satırların doğru olarak doldurulmasına dikkat edilmelidir.

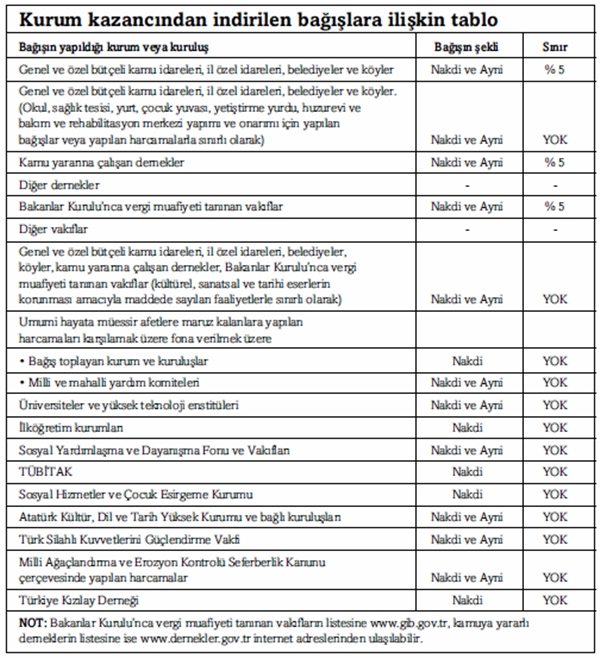

Bağış ve yardımlar

Kurumlar Vergisi Kanunu'nda sporla ilgili sponsorluk harcamaları ile bazı bağış ve yardımların, belli sınırlamalar ve şartlar çerçevesinde kurum kazancından indirilmesi öngörülmüştür.

Bunun yanında diğer başka kanunlarda da, bazı kurum ve kuruluşlara yapılan bağış ve yardımların kurum kazancından indirimi düzenlenmiştir.

Burada bağış ve yardımların indirimiyle ilgili ayrıntılı açıklamalara yer verilmeyecek, sadece önemli görülen bazı konular aşağıda özetlenecektir.

- Kurum kazancının belli bir yüzdesiyle sınırlı olan bağışlarda hesaplamaya esas olacak kurum kazancı [Ticari bilanço karı - (İştirak kazançları + geçmiş yıl zararları)] formülüyle hesaplanacaktır.

- Kurum kazancının belli bir oranı ile sınırlandırılmayan bağış ve yardımların indiriminde de bir sınır bulunmakta olup, bu sınır bağış ve yardımın yapıldığı yılın kurum kazancıdır. Bu tutarı geçen bağış ve yardımlar sonraki yıllara devretmez.

- Kamu kurum ve kuruluşlarına bağışlanan okul, sağlık tesisi, öğrenci yurdu, çocuk yuvası, yetiştirme yurdu ve huzurevi inşası dolaysıyla yapılan harcamaların indirim zamanı Kanun'da açıkça düzenlenmemiştir. Maliye Bakanlığı, hukuken bağışın yapıldığı, bağışa konu değerin mülkiyetinin bağış yapılan kurum veya kuruluşa geçtiği tarihi esas almakta, bu çerçevede;

- Tesislerin kamu kurum ve kuruluşlarına ait arsa üzerine inşa ettirilmesi halinde, inşaat için yapılan harcamaların, harcamanın yapıldığı yılın kazancından,

- Tesislerin mükellefin kendi arsası üzerine inşa ettirilmesi halinde ise, bu tesislerin inşası için yapılan harcamaların, tesisin tamamlanarak bağışlandığı yılın kazancından,

indirilmesi gerektiği yönünde görüşler vermektedir.

Kurum kazancından indirilebilecek bağış ve yardımlara ilişkin bir özet tablo aşağıda yer almaktadır.

Yazara Ait Diğer Yazılar

Tüm Yazılar