İyi, kötü, çirkin

Şu anda yegâne olumlu güven endeksi reel sektör güveni. Tüketici güveni eriyor. Eriyor çünkü düşüş bir eğilim haline geldi: Üst üste 4 aydır güven azalıyor. Gelecekte tasarruf etme eğilimi azalırken finansal durumu parlak görenlerin oranı düşüyor. Bu son eğilim zaten döviz piyasasında doğrulanıyor çünkü Türkiye’den çıkan dövize karşılık yerlilerin döviz satma eğilimi azaldı. TCMB’nin küçük dokunuşu zaten bu durumu teyit ediyor fakat dokunuş fazlasıyla temkinli. Durum iki noktada özetlenebilir: TL konusunda yerlilerde de belirsizlik var ve kredilerin eskisi gibi bol bol dağıtılmayacağına dair çok da berrak olmayan bir anlayış yerleşmek üzere. Her şey krediye dayalı olduğu için cari davranışlar anlaşılabilir. Kredi Garanti Fonu yenilenebilirse farklı tasarlanmak ve kredi piyasasında dalga boyunu artırmayacak şekilde seçici olmak zorunda. Fonun ‘kredi yüzeyini’ düzlediğini fakat risk karşısında kredi faizinin veya miktarının artış hızını azaltmadığını söyleyebiliriz. ‘İyi’, reel kesimde ve ihracat perspektifinin canlı oluşunda yatıyor.

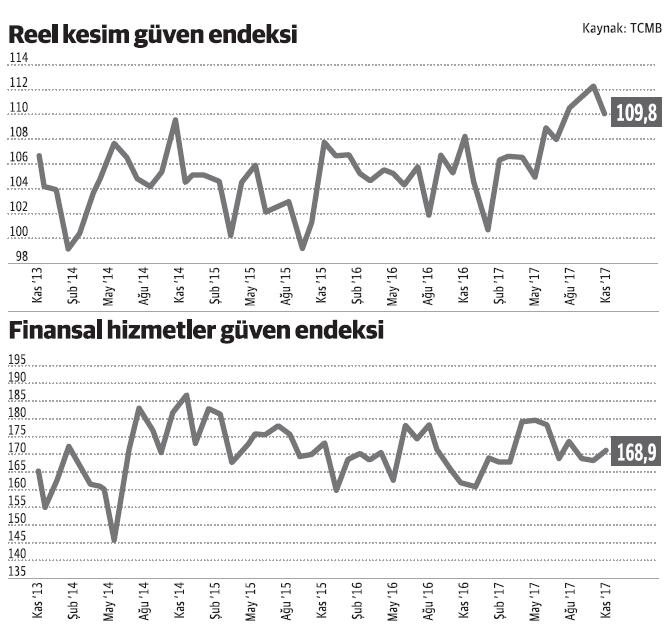

Tüketici ve reel sektör arasında ‘ıraksama’ sürüyor ve daha da sürecek gibi görünüyor. Reel sektör ve finansal hizmetler güven endekslerinde de aynı ikiliği görüyoruz. Reel sektör güveni ya siparişlerin gecikmeli etkisini ya da belirgin biçimde toparlanan Avrupa kaynaklı ihracat perspektifinin canlı oluşunu yansıtıyor. Menkul ve gayrimenkul servet dağılımı konsantre olduğu için reel sektör ve finansal yatırımcılar aşağı yukarı aynı kişiler. Reel kesim finansal sistemin hem borçlu olarak hem de varlık sahibi olarak kilit aktörü. Reel kesim yatırımcıları olarak güvenliler, ancak finansal yatırımcılar olarak huzursuzlar. Sadece borçlu olan ve harcamak için krediye ihtiyaç duyan hane halkının geleceğe bakışı bozuluyor. Kredi döngüsünün dalga boyunu gösteren grafiğe ve tüketici güvenine birlikte bakmak durumu özetlemeye yetebilir.

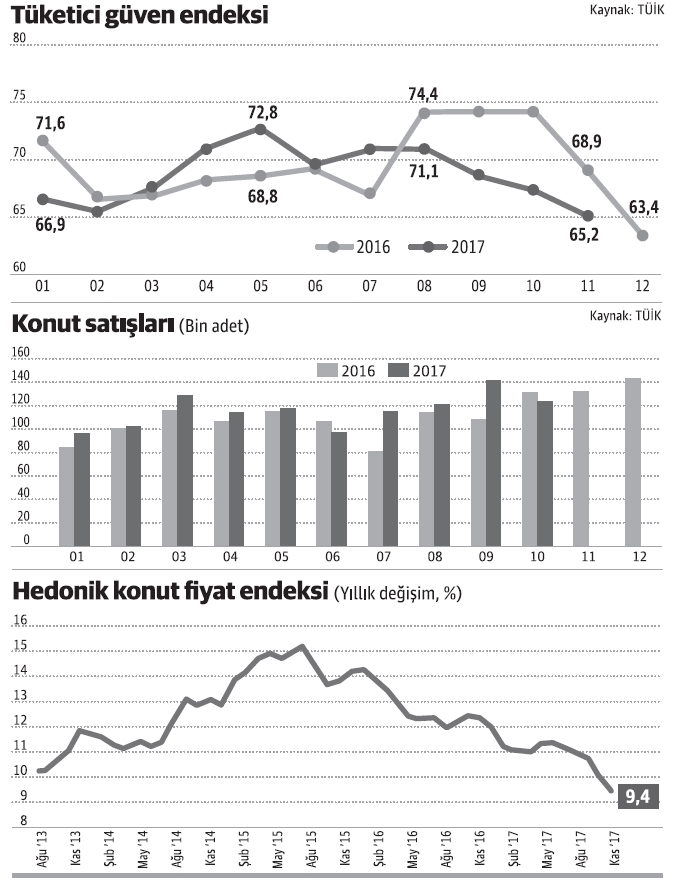

İnşaat veya daha doğrusu gayrimenkul sektörüne bakalım. Ekimde konut satışları geçen yılın ekimine göre yüzde 5,7 oranında düştü. 2017 yılı içinde benzer tek düşüş hazirandaydı: yüzde 8,1. Ancak bu sefer konut kredilerindeki azalış dikkat çekici oranda: Haziran ayında yüzde 3,2 düşüşe karşılık ekimde yüzde 19,8’lik azalış var. Konut kredilerini önemli bir gösterge olarak değerlendirmek lazım. Baz etkisi düşüşün boyutunu açıklamaya yetmez. Öte yandan konut fiyatlarına da bakmak şart. Kalite ve lokasyonla düzeltilmiş endeksler konut piyasası için standart. Burada görülen fiyat hareketi yeni değil. Yıllık fiyat artış oranı 2015 sonrası enflasyonun yaklaşık iki katından enflasyondan hayli düşük bir seviyeye gerilemiş durumda. Sorun her yerde değil; bazı türlerde/fiyat aralıklarında ve bölgelerde. Oturma ruhsatlarına bakarak ilk elde yerleşmek için alınan konutlarda talebin sürdüğünü, ancak yatırım amaçlı alınan konutlarda aynı şeyi söylemenin giderek zorlaştığını açıkça söyleyebiliriz. Enflasyonun altındaki fiyat artışları gayrı menkulü cazip bir yatırım aracı olarak sürüklemeye yeterli değil.

Son iki göstergeye ‘kötü’ diyebiliriz. Peki ‘çirkin’ nerede? Var mı? Yok. ‘Kış geliyor’ veya ‘kış geldi bile’ metaforlarıyla anlatılmak istenen ‘çirkin’ çok farklı bir hadise. Şimdilik 2018’de ekonomik aktivitede yavaşlama olasılığının artmakta olduğunu söylemek yeterli. Fed –ki aralık artışı fiyatlandı- 2018’de 2 ya da 3 kez faiz artıracak diye oluşacak etki Fed bilanço küçültme etkisiyle birleştiği zaman GOP’lara girecek fonlarda yüzde 12-15 düşüş bekleniyor. Maliyet artışı, düşük borç döndürme oranı, yüksek enflasyon yüksek faiz… bunlar yeterince ‘kötü’. Ancak sadece bu nedenlerle o bahsedilen ‘kış gelmez’ çünkü toplamı azalsa da getiri peşindeki para GOP’lara yeterli miktarda akacaktır. Hangilerine? Önemli olan –risk alma derecesi profili veriyken- ‘riske göre düzeltilmiş getiri’ olduğu ve burada da eşik değerler olduğu için hem cazip getiriş sunan hem de riski az olanlara gelecektir.

Kışı ‘kış bahçesinde’ karşılamak için gereken ilk şart politik riskin azalmasıysa ikinci şart da TCMB’nin –muhtemelen gerekecek- adımları hızlı atması. Asıl soru ise o noktada gündeme gelecek. Soru şu olacak: Hangi yeni teşvik mekanizması kurulup işletilebilecek? 2017 bu sayede geçilebildi. ‘Kamu harcaması, teşvik ve kredi yoksa büyüme de yok’ özetine yol açan bir yapıda isek henüz yapılmamış neler kaldı? Daha fazla ne yapılabilir?