Özel sektör tahvil ihracı tam gaz

15 Temmuz sonrasında tahvil ihracı milyar doları buldu. Özel sektörün ilk beş aydaki ihraçları geçen yıla göre yüzde 40 oranında arttı.

Jülide YİĞİTTÜRK GÜRDAMAR

Türk şirketleri için önemli bir finansman kaynağı olan ve 2012- 2015 döneminde 750,4 milyar TL’lik borçlanma ihracı onayı alan özel sektör tahvillerindeki büyüme tam gaz sürüyor.

Her ne kadar bankaların ve banka dışı finansal kuruluşların payı montanlı ihraçlarla büyüyüp, reel sektör kuruluşlarının payı küçülse de yılın ilk beş ayında geçen yılın aynı dönemine göre yüzde 40’lık bir artış yaşandı. Bu büyümeyi jeopolitik risklerin arttığı hatta 15 Temmuz’daki başarısız darbe girişimi bile sekteye uğratmadı.

Sadece 15 Temmuz sonrasında yaklaşık 1 milyar dolarlık özel sektör tahvil ihracına imza atıldı. Üstelik yapılan bazı ihraçlarda şirketlerin daha orta vadeli borçlandığı ya da klasik ihraçların dışına çıktığı görülüyor. Bundan sonraki süreçte Türkiye Varlık Fonu’nun da özel sektör tahvil ihraçlarını büyütecek önemli bir aşama olacağı değerlendiriliyor. Türkiye piyasaları bu yaz her sabah yeni bir sıcak gündemle uyandı.

Artan terör saldırıları, darbe girişimi ve ardından yaşanan süreç derken hassas dengelerin yaşandığı bir dönemden geçildi. Şimdi ekonomi yönetiminin büyümeyi canlandırmak için bir dizi önlem alarak proaktif hareket etmesiyle kredi piyasasının aksine özel sektör tahvillerinin (ÖST) ortaya koyduğu büyüme grafiği dikkat çekti. Şirketler tarafında özellikle 15 Temmuz sonrasında artan ihraçlarla yaklaşık 1 milyar dolarlık bir hacme ulaşıldı.

Turkrating Genel Müdürü Gülnur Üçok, 2015 yılının ilk beş ayında 103 milyar 85 milyon liralık kurul kaydına alınan özel sektör tahvil ihraçlarının, bu yılın ilk beş ayında 143 milyar 649 milyon liraya çıktığına dikkat çekti. “15 Temmuz’un görünürde olumsuz bir etkisi yok” diyen Üçok, bu tarihten sonra ÖST piyasasının hızını kesmeden devam ettiğine değindi.

12 ÖST ihracı gerçekleşti

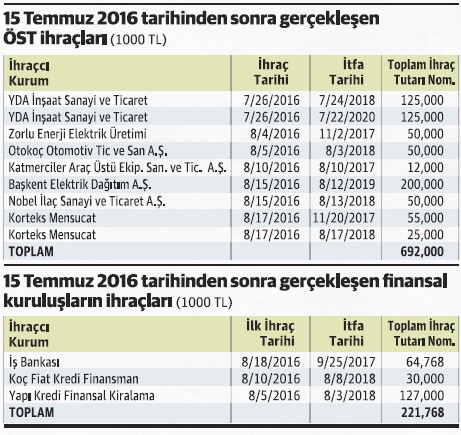

Turkrating’in Borsa İstanbul’un verilerinden derlediği tablolara göre sadece 15 Temmuz ila 26 Temmuz tarihleri arasında 10 kuruluş tarafından 914 milyon tutarında 12 ÖST tahvil ihracı gerçekleşti. Bu tutarın 692 milyon TL’si şirketler, 222 milyon TL’si banka ve banka dışı finansal kuruluşlardan geldi. 15 Temmuz sonrasında özel sektörden YDA İnşaat, Zorlu Enerji, Otokoç, Katmerciler, Başkent Elektrik, Nobel İlaç ve Korteks, finansal kuruluşlardan ise İş Bankası,, Koç Fiat Kredi Finansman ve Yapı Kredi Finansal Kiralama ihraçta bulundu.

Şirketleri bankalara bağımlı olmaktan kurtarıyor

ÖST’lerin en önemli avantajının şirketleri tümüyle bankalara bağımlı olmaktan kurtardığına değinen Üçok, ÖST’lerin önemini şöyle anlatıyor: “Yani alternatif bir borçlanma kaynağı yaratılmış oluyor ve şirket fonlama kaynaklarını çeşitlendirmiş oluyor. Değişken veya sabit faiz oranları ile borçlanabilmelerine imkan sağlandığı gibi borçlanma vadelerini ihtiyaçlarına göre ayarlama imkanını sağlıyor. Şirket ilk tahvil ihraçlarında kendisini iyi tanıtabilirse daha sonraki ihraçlar çok daha kolay olabiliyor.

Örneğin YDA İnşaat tahvil piyasasına girişinin 3. yılında 4 yıllık bir tahvil ihracı gerçekleştirebildi. Tahvil ihraçlarının bir diğer faydası halka açık olmayan şirketlere kendilerini sermaye piyasasında tanıtma fırsatı verilmesi ve ileride olası bir hisse halka arzına hazırlaması. Diğer taraftan, makro düzeyde yapılan ülke analizlerinde “finansal derinlik” önemli bir ölçüttür ve ÖST piyasasının derinliği finansal derinliğin önemli bir göstergesidir.”

ÖST piyasası henüz yolun başında

2010 yılında bankaların tahvil çıkarmalarına izin verilmesinden bu yana ÖST piyasasında önemli bir gelişme olduğunu anlatan Gülnur Üçok, sektöre yönelik rakamlar verdi: “Geçen yıl SPK’nın verdiği ihraç izinlerinin %68’i, bankaların ihraç ettiği tahvillere verildi. ÖST piyasasında reel sektör her yıl ortalama 3 milyar TL’lık bir fon sağlamakta. Geçen yıl 30 banka yurtiçinde toplam 38 tahvil ihracı gerçekleştirerek 30,4 milyar TL’lik fon sağlamış iken, 20’u faktoring olan 65 banka-dışı finans kuruluşu 11 milyar TL fon sağladı. Ancak, reel sektöre gelince bu piyasadan sadece 56 şirket yararlanabildi ve ancak %7 pay alabildiler. Geçtiğimiz yıl SPK’ya yapılan müracaatlar sonucunda SPK’ın çok sayıda kuruluşa verdiği ihraç izinleri yurtiçinde 151 milyar TL yurtdışında 108 milyar TL karşılığında olmak üzere toplam 259 milyar TL’yi bulmuştu. SPK’nın yayınladıkları istatistiklere göre izinleri alan kuruluşlar yurtiçinde limitlerinin ancak %9,4’ünü kullanabildiler. İzin işlemlerini tamamlamış birkaç kuruluş da istedikleri koşulları bulamadıklarından tahvil ihraç edemediler.”

En çok yararlanan banka dışı finans kuruluşları

“Tahvil piyasasından en çok yararlananlar banka dışı finans kuruluşları oldu; leasing, faktoring, finansman şirketleri, varlık yönetim şirketleri, aracı kurumlar...” diyen Üçok, şunları söyledi: “En çok bu şirketlerle ilgilendi yatırımcılar. Son bir yıldır aracı kurumlar da tahvil ihraç eder oldular. Sadece faktoring sektöründe bizim izleyebildiğimiz kadar 2015 içinde 30 faktoring şirketi SPK’ya başvurmuş, bunlardan bir tanesi hariç hepsi ihraç izni alabilmişler. En düşük ihraç limiti 30 milyon TL, en yüksek Garanti Faktoring’in 800 milyon TL’lık ihracı. Böyle büyük ihraçların yanısıra 4 şirketin ihraç tutarları 8 ila 15 milyon TL arasında, yani çok küçük meblağlar. İşin ilginç tarafı tahvil ihraç etmiş olan iki faktoring şirketi 2015 sonuna gelindiğinde kapanma kararı almış. Çoğu faktoring şirketi işemlerini 3 ay vade ile yaptıkları için hızla değişebilme esneklikleri var. Bu da yatırımcı nezdinde onları daha riskli yapıyor.”

İş Yatırım Menkul Değerler Araştırma Uzmanı Uğursel Önder:

Türkiye Varlık Fonu, ÖST piyasasını olumlu etkileyecek

Son iki aydır özel sektör tahvil piyasasında yeni yapılara yönelim olduğunu görüyoruz. Temmuz ayının sonunda YDA İnşaat ilk 4 yıl vadeli özel sektör tahvilini, ağustos ayı içerisinde de Başkent Elektrik TÜFE’ye Endeksli ilk özel sektör tahvili ihraç etti. Şirket tahvilleri Türkiye’de çok yeni bir sermaye piyasası ürünü. Dolayısıyla gelişmiş piyasalarda gördüğümüz ürün çeşitliği henüz ülkemizde yok ancak yeni yeni oluşmaya başladığını görüyoruz. Piyasa koşulları ve talebe göre ihraççıların adapte olmasıyla farklı ve alternatif yapıların önü açılıyor.

Bundan sonra başka kurumların da dört yıl hatta üzeri vadeli borçlanmalar gerçekleştireceğini ve TÜFE’ye endeksli yapıyı kullanarak başka ÖST ihraçlarını da görebileceğimizi düşünüyoruz. Yeni kurulan Türkiye Varlık Fonu’nun ÖST piyasasını olumlu etkilemesini bekliyoruz. Türkiye Varlık Fonu’nun stratejik yatırım planında belirtilen hedefler doğrultusunda kaynak yaratmak amacıyla birincil ve ikincil piyasaları kullanacağı ve tahvil ihraçları gerçekleştirebileceğini anlıyoruz.

Aynı zamanda Varlık Fonu likidite, yatırım, risk ve getiri tercihlerini dikkate alarak yerli ve yabancı şirketlere ait borçlanma araçlarının, kira sertifikalarının, gayrimenkul sertifikalarının alım satımını gerçekleştirebilecek. Dolayısıyla Türkiye Varlık Fonu’nun şirket tahvilleri piyasasında yeni aktif bir oyuncu olabileceğini düşünüyoruz. Detayları henüz netleşmese de, bu girişimin tahvil piyasanın derinleşmesi ve gelişmesi, piyasada likiditenin artması açısından önemli olacağına inanıyoruz.

Derecelendir şirketi kurmak uzun soluklu proje

ÖST’lerin ihracında derecelendirme notu zorunlu olmasa da yatırımcı kuruluşlarca artık arandığını ifade eden Gülnur Üçok’a göre, derecelendirme şirketi kurmak çok uzun soluklu bir proje. Global şirketlerin bazılarının 100 yıllık mazisi olduğundan söz eden Üçok, “Bu bilinen bir şey. Türkiye’de herkesçe güvenilir, itibarlı bir Türk derecelendirme şirketi kurmak zaman alacak tabi ki. Zaten biz uzun vadeli bir vizyonla yıllar önce giriştik bu projeye, sabırlı olmayı öğrendik. Yabancı uzmanlarla ortaklaşa götürdüğümüz Turkrating derecelendirme şirketinde kendi uzmanlarımız yetiştiler ve sektörlerimizin çalışma koşullarını ve mevzuatını dikkate alan özel metodolojiler geliştirdiler” diyor.