Büyüme: “Her kapının kilidini açan maymuncuk”

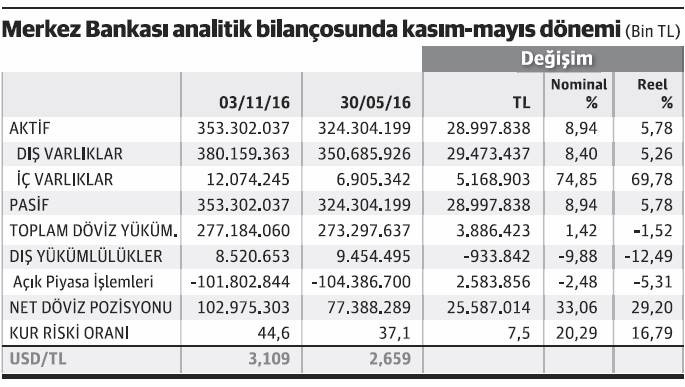

IMF’nin “IV. Madde Hedefler” kapsamında dile getirdiği öneriler dört temel başlık çerçevesinde şekillendirilmektedir: a) Maliye politikası, b) Para politikası, c) Finansal sektöre ilişkin politika, d) Yapısal politika. Öyleyse öncelikle Merkez Bankası’nın Mayıs–Kasım 2016 dönemindeki 5 aylık değişimdeki “analitik bilanço analizi” ne etraflıca bakalım.

Bilançonun toplam büyüklüğü %8.94 genişlerken %2.99 artan dönemin enflasyonu, Merkez Bankası’nda %5.78 reel duruşunu ifade etmektedir. Ekonomiye destek niteliğindeki gevşetmenin bir miktar enflasyona dönüşüm olasılığı da bulunmaktadır. Paranın dolaşım hızındaki yüksek artış enflasyonu dönüşecektir. Bu hızın artabilmesi de reel sektör güveninde oluşan derin yaraların sarılmasına bağlıdır. Özel sektör yatırımlarına bankaların rahatça kredi verebilecekleri bir ortam bizim için çok uzak olmasa gerek. Proje bazlı destekler, doğu ve güneydoğu yatırımları, gıdada üretimden tüketime uzanan soğuk zincir, turizmdeki kıpırdanma ve iç tüketimle aynı toparlanmayı yaşayacak bir üretim. Banka’nın dış varlıklarındaki artış, toplam döviz yükümlülüklerinden yukarlarda gerçekleşince 33 milyar dolar “net döviz pozisyon” fazlasına ulaşılıyor. Kasım-mayıs döneminde net artış 4 milyar dolar oluyor. Artırılan döviz pozisyonu TL’deki genişlemeyi desteklemede çok işe yarıyor. Merkez Bankası bir taraftan da açık piyasa işlemleriyle piyasayı fonluyor. Ancak bu fonlama miktarını son beş ayda 2.58 milyar TL azaltıyor. Yani bu miktar kadar piyasa rahatlatılmış oluyor.

Döviz kurunun paratoneri “dalgalı kur” sistemidir IMF “rezerve pozisyonun daha da artırılması gereklidir” derken güncelin dışına çıkmış olmuyor mu? MB’nin mevcut döviz rezerv pozisyonu, ekonomiden kısa vadeli ılımlı sermaye çıkışlarını dengeleyecek ölçüdedir. Ayrıca rezerv fazlaları yeterince yüksek ülkelerden Çin, Almanya gibiler; farklı yönlerden de olsa, global kriz karşısında çaresizdirler. TL’nin görece zayıf seyrettiği bir dönemde Merkez Bankası’na rezerv artırmasını önermek TL’yi daha da zayıflatmak anlamına gelir. En önemlisi de rezerv biriktirmek, görece iyimser bir konjonktür ortamı ister. TL’nin son dönemdeki değer kaybının, reel sektörde bilanço hasarına yol açabilecektir. Çünkü reel sektördeki toplam dış borç yükü, GSYİH’nın 1/4’ü kadar yüksektir. Dolar/TL kuru yükseldikçe hanehalkı döviz mevduatı bozduruyor. Oysa ekonominin genelindeki dışa bağımlılık ve yüksek dolarizasyon sürüyor. Döviz kuru krizi, impulsif etkisiyle tıpkı yağmurda yıldırım düşmesi gibidir. Yıldırım düşerken milyon volt düzeylerine çıkan yeryüzüyle yıldırım bulutu arası gerilim farkını kontrol etmek yerine, paratoner üzerinden toprağa yönlendiririz. Ekonomiye yönelik kur atağına karşı da en etkili silah, gerçek bir “dalgalı kur” sistemidir.

Para politikası çerçevesinde sadeleşme, 15 Temmuz darbe girişimi sonrasına denk gelmektedir. TL likidite açısından rahatlarken, sistemde fazla para oluşuyor. Reel olarak sadece %5.78’lik bir artışın bile sterilize edilmesi istekleriyle öne çıkan IMF’in para politikası önerileriyle FED’in 800 milyar dolardan 4 trilyon dolara genişleyen bilanço büyüklüğü karşısında “devede kulak” değil de nedir Allah aşkına! Kaldı ki, bu dönemde büyümeye odaklanmak her kapının kilidini açan maymuncuk değil midir?