Özel sektörde artan riskleri görmezden gelebilir miyiz?

Küresel gerçekler 2012 yılından itibaren gelişmekte olan ülkelere yönelik borçlanma maliyetlerinin artıyor olduğuna işaret ediyor. (“The Curious Case of the Missing Defaults” 1 Kasım 2017, Carmen Reinhart.) Dışarda maliyetler, içerde borç gereksinimleri artıyor. Riskler, 2007 küresel sistemik krizi öncesini hatırlatıyor. Fatura genel fiyatlar düzeyine kesiliyor. Bedel, enflasyon hedeflemesinde kontrolü yitirmek, ticaret hayatında bağımsız otoritelerin etkinliğini kaybetmek oluyor. Dünyadaki düşük enflasyon şartlarına rağmen, enflasyon çift haneye oturuyor. Katılık kalıcılaşıyor. Kur artışları ve bunun enflasyona yüksek geçişkenliği, maliyet enflasyonunu yerleştiriyor.

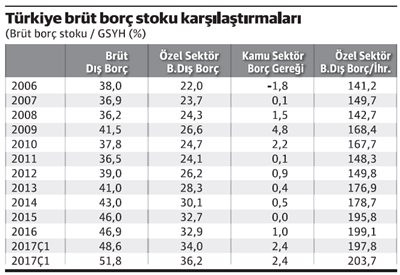

Borçlanmada tablo bulanık. On yıllık ortalama “kamu sektörü borçlanma gereği” yüzde 0.7 düzeyindedir. Oran 2009’da yüzde 4.8’e fırlar. Kasımın ilk haftası itibariyle, 2017 sonunu da yüzde 2.4 olarak tahmin edebiliyoruz. Bu ortalamaların 3 katı demek. Üstüne üstlük, 2018 toparlanma öngörülerinde bu resim yüzde 2.1 düzeyindedir. Yani, pek fazla değişmiyor. Türkiye’nin brüt dış borcunun 13 yıllık bileşik büyüme oranı yüzde 2.62 düzeyindedir. Oysa özel sektörün brüt dış borcu yıllık bileşik yüzde 4.24 büyümektedir; iki katı fazla. Türkiye ekonomisi, 2007 krizinden başlayarak riskleri özel sektörün sırtına yüklüyor. Bir de giren döviz ve çıkan döviz açısından bakalım: Özel sektör açısından, FOB ihracat giren dövizdir. Brüt dış borç ise çıkan. Bunların arasındaki denge, sektörün “kendi yağında kavrulabilme” gücüdür. Oranın 100 olması idealdir. Denge ne kadar artarsa, risk o ölçüde artar. 2006 riski yüzde 141.2 iken, 20172Ç’de 203.7 düzeyindeyiz; yıllık bileşik yüzde 3.1 büyüyoruz.

2007 Ağustos’u sonrasındaki dünya krizleri bize hangi dersleri verdi tekrar hatırlayalım:

1. Sistemik krizlerde, özel-kamu ayrımı olmaksızın riskler başta ülke ekonomisi olmak üzere tüm dünyanındır.

2. Bütçe disiplinsizliği, gelişmiş ülkeleri dahi derinden sarsar. İspanya, İtalya ve Japonya’da yüksek borçluluk, ABD’de dış açık.

3. Gölge bankacılık yıkımında görüldüğü gibi, ekonomide görünmez alanlar bırakmak çok büyük risktir. Hazine garantili fonlar, üst kurulların zayıflayan algısı, Merkez Bankası’nın tartışılan bağımsızlığı, yargının zedelenen şeffaflığı; aleyhimize işleyen çarktır.

4. Küresel yatırımcı güveni çok önemlidir. Dış finansman kaynağına yüksek gereksinim duyan açık bir ekonomilerde, küresel yatırımcı ürkütülürse bedel çok ağır olmaktadır. Eylül 2008 Lehman Brothers krizinde yaşananları düşünürsek, dünya ekonomisinde bir anda yapayalnız kalmak mümkündür.

5. 10 yıl süreyle küresel fon kaynakları bedavaydı; hampetrolse, 40 dolar/Varil. Dış kaynak ve petrol ithalatı kamburundan belini doğrultamayan ülkeler, altın çağını yaşadılar. Bu dönemde risk biriktirmeden sağlıklı büyüyen Hindistan gibi ülkeler, dünya ekonomisinin yeni dönem favorisi olabildiler.

Bir borç bulmacası içinde 2012 yılından bu yana büyüdük. Bugün normalleşme döneminin ilk evresindeyiz. Dönemin yeni şartları adım adım oluşuyor. Suudi Arabistan kriziyle artan ham petrol, ABD vize gerginliğiyle artan USD/TL, yüzde 12’lerde katılaşacak enflasyon ve FED’in faiz artırma süreci. Risklerin bohçadaki kirli yüzü birer birer dökülüyor önümüze. Tıpkı Benjamin Franklin’in deyişinde olduğu gibi; “sadece iyi ekonomiler hatasını kabul edip, sorunun kendisinde olduğunu fark edebilecek” galiba.