Enflasyon raporunda yer alan stratejik riskler neler? Şirketler bu riskleri nasıl yönetebilir?

TCMB'nin 2024-3 Enflasyon Raporu'ndaki veriler, şirketler için bir dizi önemli riski ve bu risklere karşı alınması gereken tedbirleri ortaya koyuyor. Esasen bu ve ve benzeri tüm makro raporları, şirketlerin stratejik riskler olarak risk komitelerinde ele almalarını öneriyorum. Pek çok risk komitesi, belirli finansal ve operasyonel KRI'lar (anahtar risk göstergeleri) üzerine odaklanıp, makro raporlar ve politikaların ortaya çıkardığı veya değiştirdiği stratejik riskleri gözden kaçırabiliyor.

Ben rapordaki veriler ışığında stratejik riskleri belirli başlıklar altında toplamaya çalıştım. Bu riskler ile ilgili genel düşüncelerimi ve önerilerimi paylaşıyorum. Elbette her sektör ve şirket, kendi özel değerlendirmesini yapmalı. Sadece örnek teşkil etmesini amaçlıyorum.

1. Enflasyon Riski

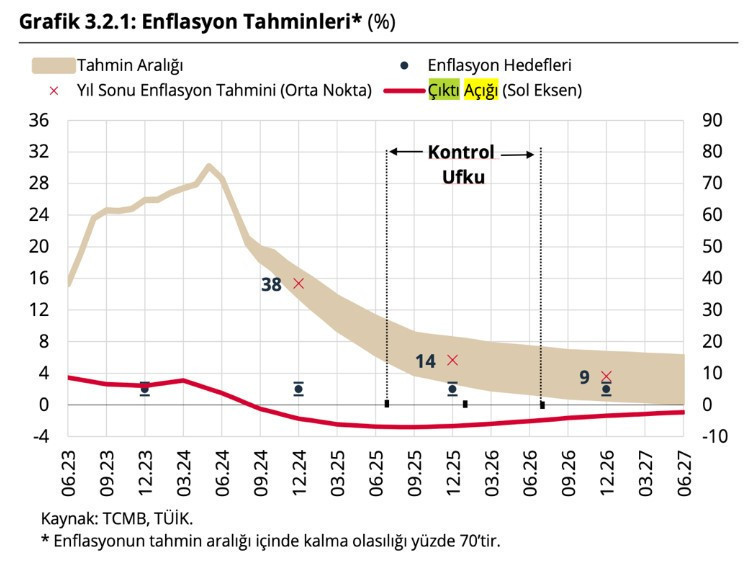

Raporda, yıl sonu enflasyonunun %38 olarak öngörülmesi, maliyetlerin yüksek kalmaya devam edeceğini gösteriyor. Bu durum, özellikle girdileri dövize bağlı olan veya hammadde ithal eden şirketler için maliyet baskısını artırabilir. Aynı zamanda, enflasyonun işletme sermayesi üzerinde de olumsuz etkiler yaratabilir, çünkü şirketler artan maliyetleri müşterilere yansıtmada zorluk yaşayabilirler.

%38' öngörüsünü çok gerçekçi bulmuyorum. %41-42'den düşük çıkacağını da sanmıyorum. Öte yandan TÜİK enflasyonu ile ENAG ve İTO arasında ciddi fark var. Planlamalar açısından bu bir risk teşkil ediyor. 2025 yılı enflasyon öngörüsünün %14’te tutulması da ekonomide ciddi bir yavaşlamaya işaret edecektir. Burada iki temel risk var: 1- ENAG'ın daha gerçekçi olmasından yola çıkarak, enflasyonun 2025'te de beklenenden yüksek seyredecek olması, 2- Politikada TÜİK baz alındığı için, uygulanacak politikaların ekonomide ciddi daralmaya yol açacak olması.

2024'ün ikinci yarısı ve 2025'in ilk yarısı enflasyonist bir ortamda faaliyet göstereceğiz. Buna yönelik tedbirleri alırken, diğer yandan da sıkı politikanın devam edecek olmasını da gözden kaçırmamak gerekiyor. Örneğin, 2024 yılının son iki çeyreğinde çıktı açığının giderek daralması bekleniyor. İlk iki çeyrekte pozitif seyreden ve son çeyrekte %1,5 olarak hesaplanan çıktı açığının, sıkı para politikalarının etkisiyle yılın ikinci yarısında azalması öngörülmektedir. Yılın üçüncü ve dördüncü çeyreğinde, iç talepteki yavaşlamanın daha belirgin hale gelmesi ve çıktı açığının enflasyonist baskıları azaltacak şekilde daralması beklenmektedir. Hatta çıktı açığının 09.2024'ten itibaren negatif olması bize maliyet enflasyonu hakkında net fikir vermektedir. İşler sertleşecek. Talep, ve bununla birlikte üretim ve kapasite kullanımlarının düşürülmesi hedefleniyor diye tahmin ediyorum.

Diğer taraftan da, iç talebi dizginlemek için ücretlerdeki artışı dizginleme çabası sürüdürülecektir. Asgari ücret ve emekli maaşlarında yılda tek zam uygulama kararlılığını, alım gücünü ve tüketimi azaltmaya yöneliktir.

Bu işin sonucunda ne olacak? 2024 ve 2025'te durgunluk yaşayacağız. Artan maliyetler ve düşen talep birlikte etki göstereceğinden, işsizlik kesin olarak artacaktır. Bu da talebi daha da düşürücü etki gösterecektir. Pek çok konkordato ve iflas haberi alacağız.

Bu noktada beş temel aksiyon bu riski yönetmek açısından önemli:

1- Nakit odaklı yönetim ve nakit akışlarını pozitif tutma, 2- Maliyet tasarrufları, 3- Ciroyu korurken, borç- alacak vadeleri arasındaki makası alacaklar lehine koruma ve erken tahsilat yapabilme, 4- yeni pazar ve müşteriler bulma (mümkünse yurt dışı), 5- doğru ve dinamik fiyatlandırma.

Devir gerçekten de ayakta kalma devri. Mevcut kaldıraç oranları, finansa erişim ve finansman maliyetleri ve düşen talep sebebiyle yaşanacak rekabet savaşları nedeniyle, iş dünyasında tam anlamıyla bir can pazarı yaşanacağını tahmin ediyorum.

ElYönetim kurulları ve risk komiteleri bu durumun ne kadar farkındalar? Koç Holding gibi bir devin, 50 milyon dolar gibi düşük bir konsolide kar çıkarabildiği bir ortamda, sizin de şirketiniz için kaygılanmanız gerekmiyor mu?

2. Faiz Oranları ve Likidite Riski

2. Faiz Oranları ve Likidite Riski

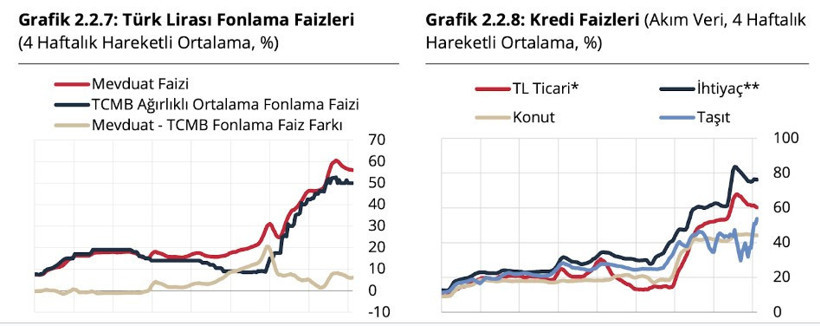

Rapor, faiz oranlarındaki olası dalgalanmaların kredi maliyetleri üzerinde etkili olabileceğine işaret ediyor. Kredi büyümesindeki yavaşlama ve ticari kredilerdeki daralma, özellikle borçlanma ihtiyacı olan şirketler için finansmana erişimi zorlaştırabilir. Mevcut seviyede kalan veya beklenen faiz indirimleri ile uyumlu şekilde azalmayan faiz oranları ise şirketlerin finansman maliyetlerini artırabilir. Piyasada faiz indirimleri konusunda kafalar çok karışık. Bu işi hızla yapalım ve Eylül'de başlayalım diyenler var. Eylülde başlayalım ama birer puan inelim diyenler var. Ben kesinlikte, Aralık ayından önce bir faiz indirimine sıcak bakmıyorum. Bu beklentileri kırmak ile alakalı. Talep halen güçlü. Olası bir indirim furyası, beklentileri bozar. Ben, Aralık ayında başlayalım, ikişer puan indirimlerle ilerleyelim görüşündeyim. Mart sonrası uygun koşullar oluşur ise, birkaç ay beşer puan devam edilebilir. Veriye bağlı. Eylül'ü piyasa talep ediyor, ama yanlış olur.

Dünyada faizler konusundaki durum da şu şekilde: önümüzdeki dönemde enflasyondaki düşüşe bağlı olarak gelişmiş ve gelişmekte olan ülkelerde faiz indirimlerinin sürmesi olası. Öte yandan, küresel enflasyonun mevcut düzeyi, katılıklar ve jeopolitik riskler değerlendirildiğinde indirim süreçlerinin enflasyondaki düşüşü ve para politikasında sıkılığı destekleyecek şekilde olması beklenmekte.

Faiz oranları kaynaklı riskleri nasıl yönetelim?

Bir önceki bölümde buraya yönelik de öneriler yapmıştım. Faiz oranlarının yüksekliği, işletme sermayesi finansmanını güçleştiriyor. Yatırımları durduruyor. Bu yüksek kaldıraçlı strateji ve yönetim modellerinde, artan rekabet baskısı, uzayan vadeler, tahsilat sorunları ve düşen taleple birlikte, şirketler nakit sıkıntısına girerek konkordato veya iflasa sürükleniyor. Bu nedenle, şirketler etkin bir nakit yönetimi stratejisi geliştirerek likidite sıkıntılarını önlemeliler.

Şirketler, uzun vadeli finansal planlamalarını gözden geçirerek borç yapılarını yeniden düzenlemeli, düşük faizli borçlanma fırsatlarını değerlendirmeli veya bir süre için döviz bazlı kredilere yönelebilirler. Elbette riskli ama mevcut TL faizler sürdürülebilir değil. En gerçekçi yöntem, likidite yönetimine odaklanarak, nakit akışlarını optimize etmek ve kısa vadeli borçların çevrilebilirliğini artırmaktır. Bu biraz ustalık gerektirir. İyi müşteri ve tedarikçi iletişimi gerektirir. Vade optimizasyonu gerektirir. Nakit katkısı az ürünlerden çıkarak, daha fazla katkı sağlayan ürünlere geçişi planlamayı gerektirir. Müşteri segmentasyonu yapmayı gerektirir.

Buna ek olarak banka kredileri dışında alternatif finansman kaynaklarına (örneğin, tahvil ihraçları, Eurobond ihraçları, halka arz, faktoring) yönelmek de firmalarımız açısından stratejik bir hamle olabilir.

Yüksek faiz oranları, yatırım projelerinin maliyetini artırıyor. Şirketler, bu tür dönemlerde yatırım kararlarını yeniden gözden geçirmeli ve sadece yüksek getirili projelere odaklanmalıdır. Piyasada kendi core işi dışında ve kendi yetenek alanı dışında o kadar fazla yatırım yapma çabası içinde olan şirket görüyorum ki! Hem de likidite sorunları yaşarken! Yatırım yapma = strateji gibi görüyorlar. Aman dikkat.

3. Kur Riski

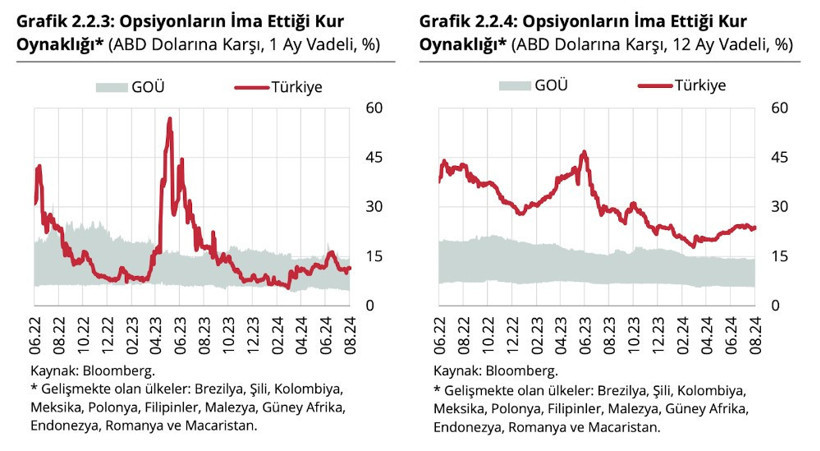

Raporda, Türk lirasındaki dalgalanmaların ve kur oynaklığının devam ettiği belirtiliyor. Bu durum, ithalata bağımlı olan şirketler için maliyetlerin öngörülemez hale gelmesine yol açabilir. Ayrıca, döviz borcu olan şirketler için kur artışı, borç yükünü artırarak finansal zorluklara neden olabilir.

TCMB raporuna göre, Türk lirasının kısa vadeli oynaklığı dalgalı bir seyir izlemektedir. Haziran ayında hızlı bir yükseliş gösteren Türk lirasının bir ay vadeli kur oynaklığı temmuz ayından itibaren gerilerken, 12 ay vadeli oynaklık ise ılımlı artış eğilimini sürdürmüştür. Bu durum, uygulanan politikaların kur istikrarı üzerinde etkisini sürdürdüğünü, ancak uzun vadeye ilişkin risklerin devam ettiğini göstermektedir. Yine raporda, mayıs ayında yapılan düzenlemelerle YP ticari kredilere aylık büyüme sınırı getirildiği ve bu sınırın temmuz ayında daha da daraltılarak %1,5’e düşürüldüğü belirtilmiştir. Bu tür düzenlemeler, reel sektörün aşırı kur riski almasının engellenmesi amacıyla uygulanmaktadır.

Kur konusunda fikrim şu; TL'nin güçlendirilmesine yönelik bir politika uygulanıyor. Bu da saklanmıyor. Kurların döviz rezervleri, enflasyon ve yurt dışı pazarlarda rekabetçilik parametreleri ile bunlara ek birkaç farklı parametreden oluşan ekonometrik modellerden alınan geri bildirim çerçevesinde, bir süre daha oynaklığı azaltacak şekilde "aralık içinde dalgalanma sistemi" gibi yönetildiğini düşünüyorum. Elbette yanlış düşünüyor olabilirim. Ama kur, mevcut politikada, serbest dalgalanmaya bırakılmış değil (dolarizasyon riski, açık pozisyon riskleri ve olası dış kur atakları sebebiyle). Doğru da yapılıyor.

Ne yapılabilir?

Kur riskini hedge etmenin en iyi, yolu ihracat veya yurt dışı yatırımlardan döviz elde etmek. Bu temel risk yönetimi stratejisi olmalı. İkinci yöntem türev araçlar. Döviz borçlanmasına gidiyorsan ya ciddi ihracatın olacak, ya da bu VİOP araçlarını kullanacaksın. Pek çok şirketin finans departmanı bu araçları bilmiyor, kullanmıyor. Oysa, dövizle borcu olan, ithalatı olan her şirket bunları iyi bilmeli. Ayrıca, kısa vadeli döviz borçlarını uzun vadeli borçlarla değiştirmek de riskin yönetilmesine katkıda bulunur. Bu konuda özellikle yurt dışından alternatif finansman sağlayıcılar ile temas sağlanabilir.

Tabi ki en başta, döviz pozisyonlarını sürekli izlemek geliyor. Döviz kurlarındaki dalgalanmalara karşı önceden önlem alabilmek çok önemli. Yani reaktif değil, proaktif bir kur riski yönetimi önemli. Risk komiteleri kur riskini çok yakından takip etmeli ve sorgulamalı. Bizim 20 milyon USD ihracatımız var, döviz borcumuz da 20 milyon USD. Birbirini kapatır gibi önermeler doğru değil. Borç ve geri ödemesi kesindir, ihracat ve tahsilat çeşitli faktörlere bağlıdır. Yüzde yüz görülemez. Bu iş bakkal hesabı olmaz.

4. Talep Daralması

İlk bölüme bu konuya da değinmiştik. Ancak ilave bilgi olarak şunları söyleyebiliriz:

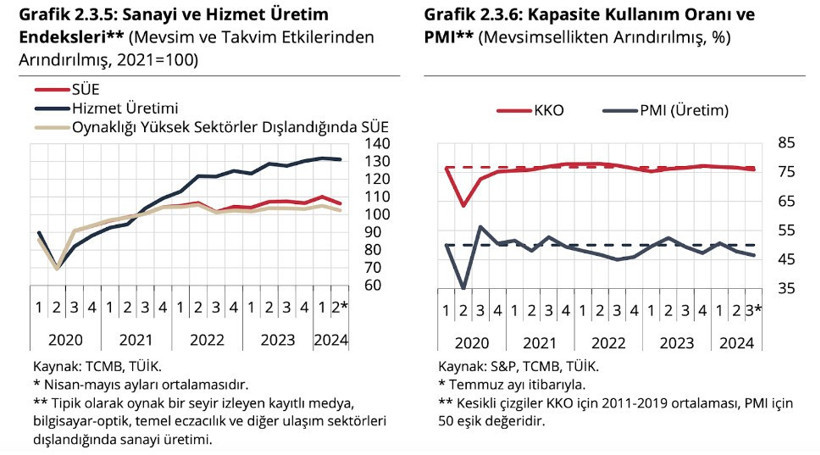

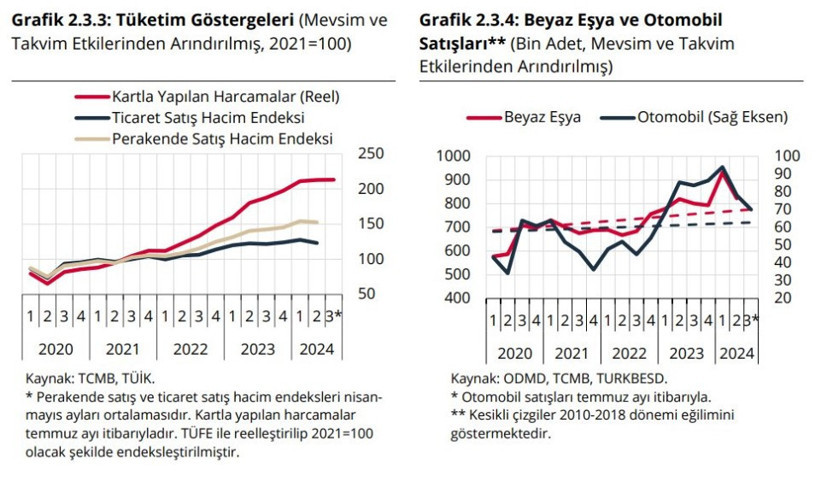

Rapor, iç talepte yavaşlama sinyalleri veriyor. Hem perakende hem de ticaret satış hacim endeksi çeyreklik bazda düşüş kaydederken, söz konusu düşüş ticaret satış hacim endeksinde daha yüksek oranlı oldu. Hizmet üretim endeksi, mayıs ayı itibarıyla ikinci çeyrekte yüzde 0,5 oranında sınırlı azalış kaydetti. İkinci çeyrekte imalat sanayi firmalarına yönelik anket verileri, iç piyasa siparişlerinde çeyreklik bazda düşüş olduğunu gösteriyor. Firma görüşmelerinden edinilen tüketim harcamalarına ilişkin tespitler de iç talepte yavaşlamaya işaret ediyor Diğer yandan, ikinci çeyrekte iki bayram tatili ve bunlarla bağlantılı idari izinler kaynaklı köprü günlerinin yer alması, talepteki yavaşlamanın seviyesi hakkında net bir görüntü alınmasını zorlaştırıyor. Kartla yapılan harcamalar nisan ayında azalırken, mayıs-haziran dönemi dâhil edildiğinde, çeyreklik bazda belirgin şekilde hız kesmekle birlikte, artışın sürdüğü gözleniyor. Bunun yanında, kartla yapılan harcamalarda, özellikle ihtiyari olarak sınıflandırılabilecek gruptaki harcamaların azalmaya başladığı söylenebilir. Beyaz eşya ve otomobil satışları çeyreklik bazda kayda değer düşüş kaydetse de tarihsel eğilimlerin üzerindeki seyirlerini sürdürüyor. Benzer şekilde, mevsimsellikten arındırılmış olarak tüketim malı ithalatı, mayıs-haziran döneminde azalmakla birlikte halen seviye olarak bir önceki yıl ortalamasının üzerinde kalmıştır.

Üretim tarafına bakıldığında ise, mayıs itibarıyla sanayi üretiminin çeyreklik bazda düştüğü gözlenmektedir. Tipik olarak yüksek oynaklık sergileyen sektörler dışlandığında ve iki bayram ile bağlantılı köprü günü etkileri de göz önüne alındığında, ikinci çeyrekte sanayi üretimindeki düşüşün genel endeksin ima ettiğinden daha az olduğu görülmektedir. Kapasite kullanım oranı uzun dönem ortalamalarına yakın gözüküyor. PMI ise bence alarm veriyor.

Tüketim tarafı da benzer bir yavaşlamaya işaret ediyor. Politika etkisini gösteriyor.

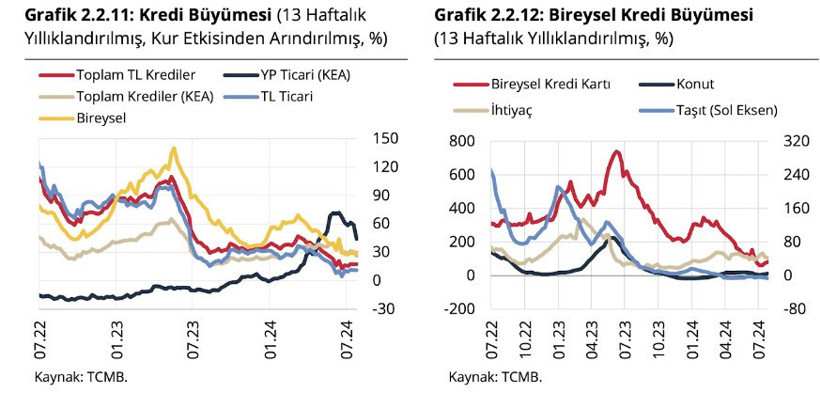

Kredi büyümesinde yavaşlama da dikkat çekici. Kredilerin tüm kategorilerde düşüş trendinde olması enflasyonun düşüşüne katkı sağlıyor. Ancak son on senede, kredi ile iş yapan şirketler ve vatandaşlar için bu kötü haber. Finansa erişim ve finansman maliyetlerinin yüksekliği kalan 12 ayda, üretim ve tüketimi yavaşlatıcı etki yaratacak.

Özetle sanayi üretimi 2023'e göre göre düşmüş görünüyor. Diğer taraftan, Euro bölgesindeki sınırlı canlanma iç talepteki küçülmeyi sübvanse edebilir mi diye düşünmek lazım. Tabi mevcut kur yurt dışında rekabetçiliği bir miktar tehdit ediyor. Dolayısı ile çok net bir telafi olmayabilir. Euro Bölgesi ve ABD'de ekonomik parametrelerdeki iyileşmeler ve talebin canlanması, 2025'in daha ziyade ikinci yarısından itibaren bizi olumlu etkiler kanaatindeyim.

Peki bu riske karşı ne yapılabilir?

Öncelikle, bazı piyasa oyuncularının, işlerin "Eylülden itibaren iyiye gideceği" söylemlerine temkinli yaklaşmak gerekiyor. Birincisi, 2024-2025 bazı olumsuz koşullar bir araya gelirse, durgunluk ve işsizlik dönemi olabilir. Ayrıca GÜ ve GOÜ'lerde faiz indirimleri konusunun temkinli olarak sürdürüleceğini belirtmek isterim. Yani konjonktür küresel bazda hızla olumluya dönmeyebilir. İkincisi, mevcut politika kararlılıkla uygulanabilir zira seçimlerde de epey zaman var. Bu sıkı politikayı en az 1 sene uygulayıp, sonra kalan üç senede gevşeterek, canlı ekonomi ile seçime gidilmesi olasılığı söz konusu.

İç talebe yönelik riske karşı en etkili strateji pazar çeşitlendirme. Yurt içi talepteki düşüşe karşı, yurt dışı pazarlara yönelmek ve ihracat potansiyelini artırmak stratejik bir çözüm olabilir.

Buna ek olarak, mevcut ürün ve hizmetlere yeni kullanım alanları araştırmak ya da mevcut üretim- hizmet kabiliyetleri ile pazarda ihtiyaç olan ve potansiyel taşıyan ürünleri geliştirmek ve hızlı şekilde pazara sunmak iyi bir strateji olacaktır. Bu bağlamda ürün ve hizmet inovasyonları konusunu gündeme getirin. Mevcut müşterilere daha fazla değer sunmak için ürün ve hizmetlerde inovasyon yaparak, rekabet avantajı sağlamak önemlidir.

İnovasyon demişken, üretim süreçlerinde yapılacak yenilikler, maliyetlerin düşürülmesine ve verimliliğin artırılmasına yardımcı olabilir. Örneğin, otomasyon, yapay zeka ve veri analitiği teknolojileri kullanılarak üretim süreçleri optimize edilebilir. Ayrıca şirketler, kriz dönemlerinde iş modellerini yeniden değerlendirerek, daha sürdürülebilir ve esnek iş yapıları geliştirebilir. Abonelik modelleri, dijital platformlar veya işbirlikçi ekonomi gibi yenilikçi iş modelleri bu kapsamda değerlendirilebilir.

Benim böyle dönemlerde en önem verdiğim konu; müşteri sadakatini artıracak programlar geliştirerek, talep dalgalanmalarının olumsuz etkilerini hafifletmektir. Yine çalışan sadakati de böyle zor dönemlerde, şirket performansınızı etkiler. Müşteri ve çalışanlarınızı önceliklendiren uygulamalar, size güç katar. İyi müşteri ve çalışanları elde tutmalısınız. Bunun için ayrı bir çalıştay yapmak, bunu nasıl sağlayabileceğinizi sorumluları ile birlikte belirlemek gerek. Müşteri tarafına bir parantez daha açmak isterim. Kriz dönemlerinde müşteri deneyimini iyileştirmek, müşteri bağlılığını artırır. Müşterilerin geri bildirimlerine hızlı ve etkin bir şekilde yanıt vermek, müşteri memnuniyetini artırır. Ayrıca, kriz dönemlerinde müşteri desteğini güçlendirmek, olası sorunların hızlı bir şekilde çözülmesine yardımcı olur. Buna dikkat.

Son olarak, farklı müşteri gruplarına hitap eden çeşitli fiyat seviyelerinde ürünler sunmak, kriz dönemlerinde gelir kaybını azaltabilir. Bu strateji, hem fiyat duyarlılığı yüksek tüketicilere hem de premium segmente hitap edebilir.

5. Jeopolitik Riskler

Rapor, Orta Doğu kaynaklı artan jeopolitik risklerin ve küresel belirsizliklerin enflasyon ve maliyetler üzerinde baskı yaratabileceğine dikkat çekiyor. Bu tür riskler, tedarik zincirlerinde aksamalara ve maliyet artışlarına yol açabilir.

Ülkemiz bulunduğu coğrafya açısından riskli konumdadır. Suriye, Libya, Filistin, Ukrayna, Ege, Akdeniz ve diğer bölgelerde olası çatışmalara dair risk söz konusudur. Ayrıca terör örgütleri de diğer bir tehdit olarak karşımıza çıkıyor.

Küresel bazda, ABD- Çin gerginliği, AB- Rusya gerginliği, ABD seçimleri, artan ırkçılık ve göçmen olayları, Bangladeş'te yaşanan çatışmalar, Filistin meselesi eksenli çatışmalar, Türkiye’nin NATO ve AB ile olan ilişkileri gibi durumlar küresel istikrarı ve ticareti tehlikeye atmaktadır. Bu sebeple, şirketlerimiz açısından hem pazar, hem de tedarik zinciri riskleri ortaya çıkmaktadır.

Jeopolitik riskler neye sebep olabilir?

Ticaret Hacminin Azalması: Bölgesel çatışmalar ve siyasi gerilimler, ticaret yollarını ve lojistik süreçleri etkileyebilir, bu da ihracat ve ithalat hacminde azalmaya neden olabilir.

Tedarik Zinciri Kesintileri: Bölgedeki jeopolitik riskler, kritik hammadde ve enerji kaynaklarının tedarikinde kesintilere yol açabilir. Bu durum, üretim süreçlerini aksatabilir ve maliyetleri artırabilir.

Yatırım Riskleri: Siyasi istikrarsızlık ve bölgesel gerginlikler, yabancı yatırımcıların Türkiye’deki yatırımlarını riske atabilir, bu da sermaye akışlarını olumsuz etkileyebilir.

Döviz Kuru Dalgalanmaları: Jeopolitik gerilimler, döviz kurlarında dalgalanmalara yol açabilir, bu da özellikle döviz cinsinden borçlanmış şirketler için mali riskler doğurur.

İtibar Kaybı ve Hukuki Sorunlar: Uluslararası yaptırımlar veya ambargolar, şirketlerin uluslararası piyasalardaki itibarını ve faaliyetlerini olumsuz etkileyebilir.

Bu riskleri stratejik seviyede yönetebilir miyiz? Ne yapmalıyız? Olasılığına yönelik aksiyon şansımız olmasa da etkisini hafifletecek ya da telafi edecek ne tür stratejiler hayata geçirebiliriz?

İlk konu tedarik zincirlerini çeşitlendirmek, alternatif tedarikçiler bulmak ve kritik malzemeler için stok yönetimini iyileştirmek olabilir. Bu risklerin etkisini bu şekilde azaltabiliriz. Ancak bu işi kriz zamanı değil, şimdi yapmak gerek. Bugün yapmak gerek. İş işten geçtikten sonra anlamı olmayabilir.

Buna ek olarak tüm şirketlerin jeopolitik gelişmeleri yakından takip ederek, hızlı aksiyon alabilmesi için bir jeopolitik risk izleme ve aksiyon geliştirme sistemi oluşturması faydalı olacaktır. Risk komiteleri bu iş için uygun olmayabilir, zira bu komiteler periyodik toplanıyor. Bazı gelişmelere tepki vermede geç kalmış olabilirsiniz. Bu konu icra içinde takibe alınmalıdır diye düşünüyorum.

İlaveten, tek bir pazara veya bölgeye bağımlılığı azaltmak için farklı coğrafi bölgelerde faaliyet göstermeyi hedeflemek faydalı olacaktır. Bu strateji, jeopolitik gerilimlerin etkilerini dengeleyebilir.

Jeopolitik risklere karşı korunmak için tedarik zincirinde alternatif tedarikçiler ve lojistik firmaları ile çalışmak, tedarik zinciri kesintilerini minimize edebilir. Kritik hammadde ve bileşenlere yönelik alternatif stok yönetimi politikaları üretim süreçlerinin devamlılığını sağlayabilir.

Jeopolitik risklere karşı hazırlıklı olmak için kriz yönetimi planları geliştirilmelidir. Bu planlar, olası senaryoları ve bu senaryolara karşılık verilecek stratejileri içermelidir. Son olarak, şirketlerin, kriz dönemlerinde paydaşlarıyla etkili ve şeffaf bir iletişim kurması önemlidir. Bu, kriz durumlarında şirketin itibarını korumaya yardımcı olabilir.

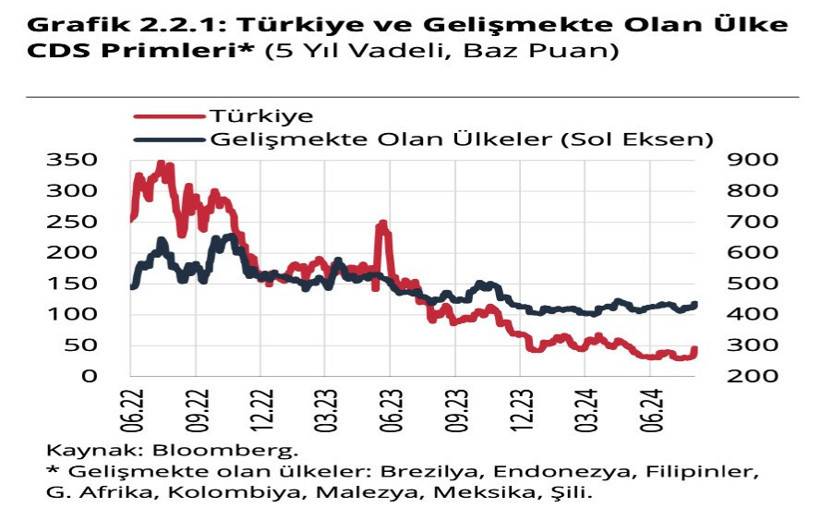

CDS primleri de jeopolitik krizler ile birlikte artmaktadır. Son iki senedir bu konuda aşağı yönlü bir hareket gözlemliyoruz. Ancak bölgemiz her an CDS primlerimizin yükselmesine neden olabilecek bir gelişme ile sarsılabilir. Bu durum dış borçlanmamızı ve borçlanma maliyetlerimizi artırabilir, yatırımcıları durdurabilir, cari açığımızı olumsuz etkileyebilir.

6. Enerji ve Emtia Fiyatları Riski

Enerji fiyatlarındaki dalgalanmalar ve endüstriyel emtia fiyatlarındaki oynaklık, maliyet artışlarına neden olabilir. Özellikle enerji maliyetleri, üretim maliyetlerinin büyük bir kısmını oluşturan sektörlerde faaliyet gösteren şirketler için risk oluşturmaktadır.

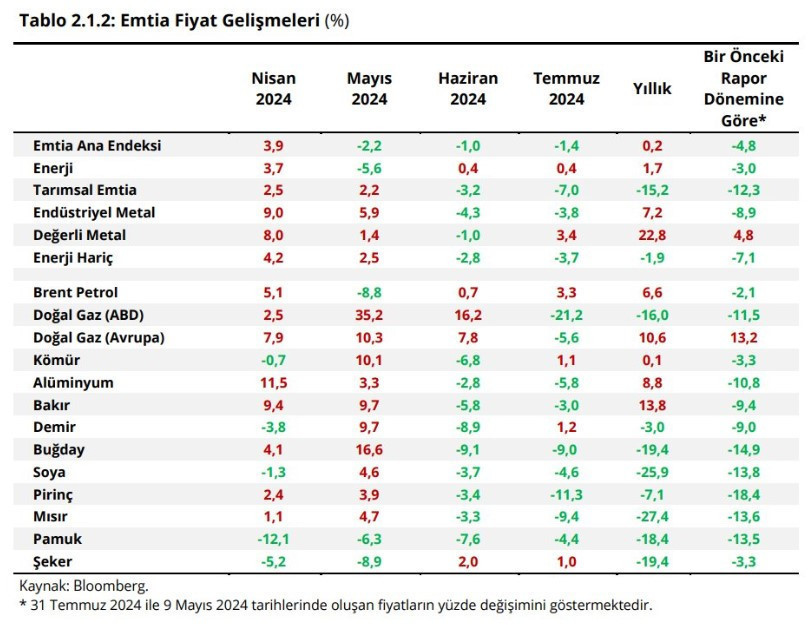

Rapordan: "Bahar aylarında üst üste artış gösteren enerji hariç emtia fiyatlarında bir önceki Enflasyon Raporu dönemine göre genele yayılan azalışlar görülüyor. Diğer taraftan, petrol fiyatlarındaki oynak seyir dikkat çekiyor. Rusya-Ukrayna ve Orta Doğu’da süregelen jeopolitik gerilimler ile Petrol İhraç Eden Ülkeler Örgütü’ne (OPEC+) üye ülkelerin üretim kesintisi ile ilgili kararları petrol fiyatlarında yukarı yönlü arz baskılarının sürmesine yol açmaktadır.

Doğalgaz fiyatlarında da dalgalanmalar gözleniyor. Euro Bölgesi büyüme görünümü, ılımlı iklim koşulları ve sıvılaştırılmış doğal gaz (LNG) ithalatındaki artışa bağlı olarak yüksek seyreden doğal gaz stokları, Avrupa için gösterge niteliğinde olan fiyatlar üzerinde aşağı yönlü bir etki oluşturuyor. Buna karşın doğal gaz fiyatları, bir önceki Enflasyon Raporu dönemine göre yüzde 13,2 oranında artmış durumda.

Diğer taraftan, küresel büyüme görünümü ve özellikle Çin’in büyümesi ile tarihsel olarak uyumlu bir seyir izleyen endüstriyel emtia fiyatları bir önceki Enflasyon Raporu dönemine göre önemli oranda azalsa da yıllık bazdaki yükselişini koruyor. Tarımsal emtia fiyatları da bir önceki Enflasyon Raporu dönemine göre belirgin şekilde gerilemiş durumda".

Bu durum şüphesiz ki ithal girdiler açısından avantajlı gözüküyor. Emtia ve enerji fiyatlarının düşmesi enflasyonu düşürücü yönde etki yapacaktır ancak bu düşüşün devam edeceği yönünde güçlü kanıtlara sahip değiliz. Düşmeye devam etmesi ya da en azından bu sevilerde kalması, enflasyonla mücadeleyi destekler ve riskleri aşağı yönlü etkiler. Bu halde, ithal girdiye aşırı bağımlı endüstrilerde, SMM düşer, brüt karlılık artar. Bu tür gelişmelerin, iç talep ve likidite kaynaklı sorunları telafi etmede çok büyük önemi var.

Risk komiteleri emtia ve enerji fiyatlarını çok yakından takip etmeli diye düşünüyorum.

Bu riski yönetmek adına ne yapılabilir?

Enerji verimliliğini artıracak yatırımlar yaparak, enerji maliyetlerini azaltmak ve çevresel sürdürülebilirliği artırmak iyi bir aksiyon olabilir. Elbette bu yatırımlar için özsermaye gerekir, çünkü finans kaynakları kısıtlı. Öte yandan, bu süreci işler düzelmeye yakın da başlatmak daha akıllıca olabilir.

Enerji ve emtia tedarikçileriyle sabit fiyatlı uzun vadeli anlaşmalar yapmak, maliyetlerin öngörülebilirliğini artırabilir. Özellikle AB ve ABD ekonomilerinin toparlanması, Çin'in eski yüksek büyüme rotasına girmesi halinde, emtia ve enerji talebi artabileceğinden, fiyatlarında yukarı yönlü gitmesi çok olası. Bu halde, ithalat bağımlılığını azalatacak, yerli veya uzak doğu kaynaklı, düşük maliyetli hammadde alternatiflerini araştırmak ve ARGE/ÜRGE'ler ile kullanılabilir hale getirme işi hayati önem taşıyacaktır.

Üretim süreçlerinde dijital dönüşüm ve otomasyon teknolojilerini kullanarak enerji ve hammadde tüketimini optimize etmek, maliyetleri azaltabilir. Endüstri 4.0 çözümleri, yapay zeka destekli üretim optimizasyonu ve akıllı sensörler kullanarak enerji ve hammadde kullanımını izlemek ve optimize etmek mümkündür. Bu, verimliliği artırırken maliyetleri düşürür.

Bu noktada bir diğer önerim, büyük veriden faydalanılarak senaryo analizleri ve stres testleri yoluyla, olası fiyat artışlarının şirket üzerindeki etkilerini önceden tahmin etmek ve hazırlıklı olmaktır. Bunun gerçekten çok proaktif bir yöntem olduğunu düşünüyorum.

Fırsatları kaçırmayalım

Enflasyon raporu orta vadeli olarak stratejik bazı riskleri ortaya koyuyor. Ancak bu işin bir de fırsat tarafı var. Bu zorluklar sonucu, riskleri yönetemeyen pek çok firma maalesef oyuna devam edemeyecek. Piyasadan çekilen veya küçülmek durumunda kalan rakiplerden pazar payı elde edilebilir. Böyle dönemler, yıkıcı inovasyonlar ve yeni iş modellerinin müşteriye sunumu için de doğru dönemlerdir. Kabulü artırır. Her zamanki varsayımları sorgulatır. Sanayici bir büyüğümüz, bir toplantımız esnasında, esas büyüme kriz dönemlerinde olur. Kriz dönemlerinde risk alan kazanır demişti. Aslında, riskler kadar fırsatları görme ve rekabeti şekillendirme noktasında da imkanlar var. Şirketimizi stratejik yönetir, farklı seslere kulak verir, kurumsal yönetimi devrede tutar ve panik yapmazsak, bu dönemi güçlü ayakta kalarak, hatta güçlenerek atlatabiliriz.

Bu noktada şirket içi ve dışı liderlik ve iletişimin stratejik risk yönetiminde çok güçlü olması gerektiğine işaret etmek istiyorum. Böyle dönemlerde şeffaf, hesap verebilir, sorumlu ve adil yönetim başlı başına bir risk yönetimi stratejisi haline geliyor. Doğru iletişim ile risklerin ortaya çıkartılması, yönetimi, izlenmesi ve raporlanması mümkün olabiliyor.

Son olarak, stratejik risk yönetiminde, hem şirket içi, hem de şirket dışı kaynaklardan veri çekecek, riskleri yönetmenize ve izlemenize imkan verecek, risk yönetimi raporlarını yönetim için anlamlı verilere dönüştürüp, karar verme süreçlerinde destek sağlayacak teknoloji çözümlerinden lütfen faydalanın. GRC yazılımları bu işte en büyük teknoloji desteğiniz olacaktır. Risk komitelerinin bu teknolojiyi şirkete kazandırmaları bu dönem pek çok riskin sistematik şekilde yönetimine katkı sağlayacaktır.