Faiz baskısı bankaların omuzlarında

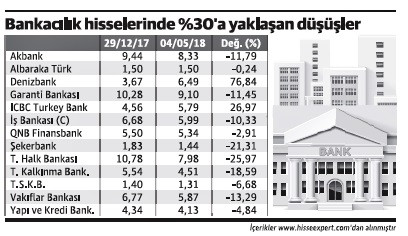

Yılbaşından bu yana Borsa İstanbul’da endeks yüzde 11,04 değer kaybederken, lokomotif sektörü bankacılık endeksindeki gerileme yüzde 10’nun üzerine çıktı. 2017 yılını 171 bin 378 puandan tamamlayan bankacılık endeksi, cuma gününü yüzde 15,23’lük düşüşle 145 bin 276 puandan kapadı. DÜNYA’ya bilgi veren bankacılık sektörü analistlerine göre bankalar ‘faiz baskısı altında kalıyor.’ Bu yorumu getiren sebepler ise şöyle sıralanıyor:

• Bankalar, geçen yıl KGF’nin de verdiği moralle kredi hacimlerini hızla büyüttü. Bu büyüme mevduat- kaynak tarafında maliyetlere yansıdı. Bu yıl kredi ile mevduat arasındaki vade uyumsuzluğunu daha çok hissedecekler. Eldeki kredi stoğu bugünkü piyasa şartlarının altında kalacak. Buna karşılık, mevduat stoğu her 45 günde bir daha yüksek bir faiz seviyesinden döndürülecek. Bankalar açısından bu yılın problemi ‘negatif faiz marjıyla’ çalışmak olacak.

• Bankaların yurtdışından sağladıkları kaynağın maliyeti artıyor. Üstelik Fed işareti verdi, bu yıl yeni faiz artırımları da geliyor. Yani dış kaynak daha pahalı. İçeride de tasarruf kıt ve pahalı. Üstelik, enflasyonla geldiğimiz noktada MB’nin faiz tarafında daha kuvvetli bir adım atmasını gerektiriyor.

• Son açıklanan destek paketleri sonuçta Hazine’nin üzerine yeni yükler getirecek. Bu da Hazine’nin daha fazla borçlanması ve faiz üzerinde yeni baskı demek. Hazine’nin 20-25 milyar dolar daha fazla borçlanması bekleniyor.

• Türkiye’nin büyük gruplarından peş peşe yeniden yapılandırma haberleri geliyor. Yeniden yapılandırma haberleri de yatırımcıları tedirgin ediyor. Yabancılar, son yıllarda portföylerini çeşitlendirse de ağırlıklı olarak bankacılık hisselerindeler. Borsa İstanbul’un gelişmekte olan ülke piyasalarına göre dolar bazındaki yüzde 40’lık iskontosunu da bankacılık sektörüne yansıtıyor. Yabancı ayrıca tüm makro ve jeopolitik riskleri bankacılık sektörü üzerinden fiyatlıyor.

• Büyük ve sağlam şirketlerin yeniden yapılandırması bankacılık sektörünün aktif kalitesini bozacağına ilişkin endişe yaratıyor. Bu yapılandırmalar sistemik bir risk yaratmayacak olsa da tahsili gecikmiş alacak oranlarının mevcut yüzde 3’ler seviyesini daha yukarılara taşıma riskinden endişe ediliyor.

• Dolar/TL paritesi yılbaşından bu yana yüzde 12,20 yükseldi. TL’deki bu zayıfl ık, şirketlerin bilançolarında tahribat yaratıyor. Kur farkı zararları artarken piyasada da tahsilat riski artıyor. Ayrıca yeniden yapılandırma talep edecek şirket sayısının artabileceği faktörü de bankacılık için bir başka negatif faktör.

Bankalar, yabancı yatırımcılarla görüşmeli

Bankalar, yabancı yatırımcılarla görüşmeli

TEB Yatırım stratejisti Işık Ökte, bankacılık sektörünün sanayi sektörüne göre rölatif 2001 likidite krizi seviyelerinden daha kötü fiyatlandığını belirtti. Banka/ sanayi rasyosunun 21 senenin en düşük seviyesine satıldığını kaydeden Ökte, “İlk çeyrek karları iyi gelişirken, sanayi sektörüne göre göreceli bu panik fiyatlamayı; kur tarafındaki bozulma nedeniyle büyük şirket ve holdinglerden yeni borç yapılandırmaları beklentisine bağlayabiliriz. Sektörün sermaye yeterlilik rasyoları çok sağlam olmasına karşın bankacılık sektöründe normal olmayan bir satış yaşıyoruz. Gelişen ülke bankalarının yüzde 4 yukarıda işlem gördüğü bir sene, BIST bankacılık endeksi dolar bazında yüzde 22 satılıyor” diye konuştu. “Borsa İstanbul’un 2018’de en kötü gelişen ülke borsası olmasının başlıca nedeni; bankalar. Ancak hala uzun vadeli yatırımcı bankalarda alıma gelmiyor” diyen Ökte, sektöre yönelik şunları söyledi: “Yabancı yatırımcının gözü hala demir-çelik hisselerinde. Para girişi olan likiditesi yüksek tek sektör demir-çelik. Peki sanayi sektörüne karşı 21 senenin dip seviyesinde olan bankacılık sektöründe uzun vadeli yatırımcının alım yapmaya başlaması için ne lazım? Bence iki şey: 1) Kurda oynaklık oranlarının düşmesi; 2) Banka üst yönetim ve yatırımcı ilişkileri birimlerinin bankacılık endeksi takasının yüzde 70 üzerini ellerinde tutan ABD, Londra, Uzakdoğu ve Körfez yatırımcılarıyla, yeniden yapılandırmalar sonrası ortamı masaya yatırarak, uzun vadeli yatırım temalarını tekrar ortaya koymaları.”