TL’de rekor faize rağmen “negatif reel getiri” kaygısı

Ekonomi yönetimi yıllık enflasyonu 2024 sonunda yüzde 36’ya, 2025 sonunda yüzde 14’e düşürmeyi hedeflerken, TL mevduata bunun çok üzerinde verilen faize rağmen altın ve dövize rağbet devam ediyor.

Merkez Bankası politika faizi paralelinde yükselmeye devam eden mevduat faizlerinin, bankacılık sektörü ortalamasında yüzde 60’a dayanmasına rağmen, tasarruf sahiplerinin dövize yönelik ilgisi güçlü seyrini koruyor.

Mevduatta hedef enflasyonun çok üzerindeki faize rağmen, önceki dönemlerde tutmayan enflasyon hedefleri ve yaşanan “negatif reel faiz” olgusunun, ileriye yönelik yatırım tercihleri üzerindeki etkisi sürüyor. Enflasyonda düşüş beklentisi yeterince oluşmadığı için, tasarruf sahiplerinin önceki dönemlerdeki gibi TL finansal araçlarda negatif reel getiri ile karşı karşıya kalma kaygısı ile döviz ve altın gibi finansal yatırım araçlarına ilgisi devam ediyor.

Enflasyon hedefinin tutması zor

Ekonomi yönetimi şubat sonu itibarıyla yüzde 67,07 düzeyine yükselen yıllık enflasyonu bu yılın sonunda yüzde 36’ya, 2025 sonunda yüzde 14’e düşürmeyi hedefliyor. Yıllık enflasyonda, bu yıl özellikle temmuz ayından itibaren baz etkisiyle yaşanacak bir düşüş güçlü olasılık.

Ancak düşüş yönünde somut işaretler ve düşüşün kalıcılığına ilişkin beklentiler henüz yeterince oluşmadığı için, mevduat faizlerinin geldiği bu düzeylere rağmen, reel olarak zarara uğrama korkusu, birikimlerini enflasyona karşı korumak isteyen tasarruf sahiplerinin döviz ve altına ilgisini canlı tutuyor. Gelecek dönem için verilen yüksek faizlerin etkisiyle TL mevduat hacminde belli bir büyüme yaşanmakla birlikte, seçim öncesi dövize talep de yeniden canlandı ve bu eğilim kurlarda yükselişe yol açtı.

Ancak bu yönelişte, seçim sonrası kura baskının son bulacağı ve dövizde yeni bir sıçrama yaşanacağı şeklindeki spekülatif beklentiler de etkili oldu. Seçim süreci geride kalırken, izleyen dönemde tasarruf sahiplerinin yatırım tercihleri ve ekonomide “dolarizasyon-liralaşma” dengesini, sıkı para politikası temelli politikanın seyri ve yeni uygulamaları belirleyecek.

Mevduat faizindeki rekor artış

Haziran 2023’te göreve gelen yeni ekonomi yönetiminin baskılı faiz politikasına son vermesi ile Merkez Bankası politika faizi kademeli artışlarla yüzde 8,5’ten martta yüzde 50’ye kadar yükseldi ve paralelinde bankaların TL mevduata uyguladığı faizlerde de rekor bir artış yaşandı. Faizlerde Mayıs 2023 genel seçimlerinin ardından başlayan yükseliş, son aylarda iyice hızlandı.

Bu yıl 22 Mart itibarıyla toplam TL mevduata uygulanan yıllık basit faiz oranı, bir yıl önceki yüzde 19,97’lik düzeyinden yüzde 52,01’e geldi. Bu sürede yıllık basit faiz, bir aya kadar vadelide yüzde 17,39’dan yüzde 48,69’a, üç aya kadar vadelide yüzde 28,10’dan yüzde 59,52’ye, altı aya kadar vadelide 14’ten yüzde 51,55’e, bir yıla kadar vadelide yüzde 12,79’dan yüzde 42,63’e, bir yıl ve üzeri vadede yüzde 11,58’den yüzde 37,57’ye yükseldi.

Son bir yıldaki reel getiri, negatif

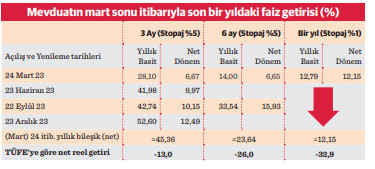

Bir yıl önce açılan TL mevduat hesaplarının getirisi, enflasyonun çok altında kaldı ve tasarruf sahiplerine reel olarak kaybettirdi. Geçen yıl 24 Mart’ta yüzde 28,1 olan yıllık basit faizle açılan ve 23 Haziran, 22 Eylül ve 23 Aralık’ta cari faiz oranları ve aynı vade ile yenilendiği varsayılan 3 aya kadar vadeli mevduatın, bir yıllık sürenin dolduğu bu yıl mart ayının üçüncü haftası itibarıyla yıllık bileşik faiz getirisi, yüzde 5’lik stopajdan arındırıldığında yüzde 45,36 olarak gerçekleşti.

Ancak Türkiye İstatistik Kurumu’na (TÜİK) göre mart sonu itibarıyla son bir yılda tüketici fiyatları (TÜFE) bazında enflasyon ise yüzde 67,07 olarak gerçekleşti. Söz konusu mevduatın yıllık bileşik getirisi enflasyonla indirgendiğinde reel bazda yüzde 13 kayba yol açtığı belirlendi.

Buna göre son bir yılda birikimlerini 3 aya kadar vadeli TL mevduatta çeviren tasarruf sahipleri “negatif reel getiri” ile karşı karşıya kaldı, yani reel olarak zarara uğradı. Geçen yıl 24 Mart’ta yıllık yüzde 14 olan yıllık basit faiz üzerinden açılan ve 22 Eylül’de yüzde 33,54’e çıkan yıllık basit faizle yenilendiği varsayılan 6 aya kadar vadeli mevduatın bu yıl mart sonu itibarıyla stopajdan arındırılmış yıllık bileşik faiz getirisi yüzde 23,64 düzeyinde oluştu.

Enflasyondan arındırıldığında altı aya kadar vadeli mevduatın son bir yılda reel olarak yüzde 26 zarar ettirdiği belirlendi. Geçen yıl aynı tarihte açılan bir yıl vadeli mevduatın yıllık basit faizi yüzde 12,79 düzeyinde bulunuyordu. Söz konusu mevduat bu yıl aynı tarihlerde stopajdan arındırıldığında yüzde 12,15 faiz getirdi. Son bir yılda bir yıl vadeli mevduatta reel bazda yüzde 32,9 net zarar oluştu.

Faizler neden yükseliyor?

İç talepteki canlılık, tüketimde arza oranla yüksek artış fiyatlar genel seviyesini yukarı iterek enflasyonu yükseltiyor. Merkez Bankaları, enflasyon tehdidi gördüğünde faiz oranını artırır. Böylece toplam talebi düşürerek enflasyonu frenlemeye çalışır.

Merkez Bankası, bankalara ihtiyaçları olduğunda borç verir veya bankalar nakit fazlalarını Merkez Bankasına yatırabilir. Merkez Bankası tarafından belirlenen bu faize politika faizi deniyor. Merkez Bankası’nın bankacılık sektörü ile para alışverişinde uyguladığı bu faiz sektörün mevduat ve kredilere uyguladığı faizlere de yansıyor.

Bankalar mevduat yoluyla topladıkları fonları, kredi olarak kullandırıyor ve aradaki faiz marjından kar elde ediyor. Mevduat ve benzeri araçlara verilen yüksek faiz, parası olanların tüketim iştahını keserek, onları tasarrufa yöneltiyor. Tüketimde daralma ile ekonomide yaşanan soğuma fiyat artışlarına takoz oluşturarak, enflasyon hızını kesiyor. Ancak yüksek kredi maliyetleri de üretim ve yatırım maliyetini yükseltiyor. Bu durumda ihracat yoluyla dış piyasalara daha fazla yöneliş gerekiyor.

Negatif reel faiz nedir?

Faiz karşılığı (bankaya) ödünç verilen bir birikimin, dönem sonundaki bileşik faiz getirisinden enflasyon etkileri çıkarıldığında, net getiri oranı bulunuyor. Bileşik faiz getirisi ilgili dönemdeki enflasyondan daha yüksekse, birikim sahibine enflasyondan arındırıldığında bulunan oran kadar net reel getiri sağlanmış oluyor. Net getiri, ilgili dönemde gerçekleşen enflasyondan daha düşükse, “negatif reel faiz” getirisi ortaya çıkıyor.

Bu durumda parasını ödünç veren tasarruf sahibi reel olarak zarara uğruyor. Bu durum, faiz getirisi ile birlikte oluşan yeni tutarın piyasadaki yeni fiyat düzeyine göre ederinin, başlangıçtaki ana paranın alım gücünden de düşük olduğu anlamına geliyor. Bileşik getiri ilgili dönemdeki enflasyonla aynı düzeyde ise tasarruf sahibi reel bazda ne kazanç ne de zarar yaşamış, başka deyişle birikimi ancak enflasyona karşı korunmuş oluyor.

Tasarruflar neden altına, dövize yöneliyor?

Savaş, pandemi, siyasi gerginlik ve benzeri istikrarsız ve ekonomide belirsizliğin arttığı dönemlerde ulusal paraya güvenin azalması sonucu yurttaşların altın ve dövize yatırım eğilimi artıyor. Müzmin enflasyonist dönemlerde de enflasyona karşı eriyen birikimlerinin değerini korumaya çalışan halkın birincil tercihi döviz oluyor.

Ekonomide politika tercihlerinde, özellikle para politikasında köklü değişimler de birikimleri dövize yöneltebiliyor. Özellikle Merkez Bankası’nın müdahale politikasına son vererek kurları serbest bırakmayı tercih etmesi, kurdaki sıçrama sayesinde spekülatif kazanç elde etmek isteyenleri dövize geçmeye yöneltiyor. Geçen yılki genel seçimlerin ardından müdahalenin gevşemesi ile yaşanan kur şoklarının, geçmişin hafızası ile bir kesimi bu seçim öncesinde de dövize yönelttiği dikkati çekiyor.

Ana faktörlerden faizdeki düşüş süreci iç talebi körüklerken, yükseliş süreci birikimleri TL cinsi finansal araçlara yatırıma yönelterek dövize ilgiyi azaltıyor. Ancak bunlardan bağımsız olarak ülkenin dış kaynak dengesi döviz kurları üzerinde belirleyici bir faktör. Dış kaynak açığının etkisiyle kurlarda yükseliş kronikleştikçe dövize yatırım güvenli ve kârlı görülüyor.