IMF risklere karşı uyardı ve önerdi: İndirimleri ertele

IMF, Merkez Bankası politika faizinin 2025 ortası düzeyine döndürülmesini istedi. IMF’ye göre Türkiye ekonomisinin kırılganlık noktaları; döviz rezervleri, kısa vadeli borç, döviz açığı, yüksek enflasyon.

Uluslararası Para Fonu (IMF), Türkiye ekonomisinde sıkı para önlemleri sayesinde kaydedilen başarılara da işaret ederken, birçok makro ekonomik göstergeye ilişkin ciddi risk uyarılarında ve faiz indirimlerinin “ertelenmesi” başta radikal politika önerilerinde bulundu.

IMF, personelinin 4’üncü Madde Konsültasyonu kapsamındaki Türkiye ziyaretinde elde edilen ön bulgulara ilişkin sonuç bildirisini açıkladı. Hafta sonu yayımlanan açıklamada, Türkiye ekonomisinin büyüme performansının ılımlı kaldığı, ancak yüksek enflasyon ve döviz kuru oynaklığı nedeniyle kırılganlıkların sürdüğü belirtilerek, döviz rezervleri, borç sürdürülebilirliği ve kur politikaları konusunda dikkatli adımlar atılması uyarısı yapıldı. Özellikle kamu ve özel sektör borçlarının yapısı ile kısa vadeli döviz yükümlülüklerinin ekonomiyi dış şoklara karşı savunmasız hale getirdiği vurgulandı.

Sıkı paraya övgü

IMF açıklamasında, sıkı para politikasına atfen Türkiye’nin ihtiyatlı ekonomik politikalar sayesinde önemli başarılar elde ettiği ifade edildi. 2024’te yüzde 4,7 olan bütçe açığının GSYH’ye oranının bu yıl tahmini yüzde 3,6’ya düşürülmesi ve devam eden harcama kısıtlaması ve iyileştirilmiş vergi uyumluluğunun toplam talebin dizginlenmesine yardımcı olduğu anlatıldı.

Enflasyonun, kademeli seyirle ekim sonu itibarıyla yıllık yüzde 33’e kadar inmesi, büyümenin, deprem yatırımları ve altın fiyatlarındaki artışın servet etkisiyle ilk çeyrekte yüzde 3,6’ya ulaşması, cari açığın haziran sonu itibarıyla son dört çeyrekte GSYH’nin yüzde 1,7’si düzeyinde kalması, brüt rezervlerin ekim sonunda 184 milyar dolara ulaşması pozitif gelişmeler olarak sayıldı.

“Enflasyon hala yüksek”

IMF açıklamasında, hâlâ yüksek seyreden enflasyonun, ekonomiyi savunmasız bıraktığı ve maliyetler yüklediği belirtilerek, şöyle denildi:

“Merkez Bankası’nın öngördüğü gibi enflasyon beklentilerini düşük bir seviyede yeniden sabitlemek ne kadar uzun sürerse, enflasyonu körükleyen ve büyümeyi ve finansal istikrarı tehlikeye atan bir şokun ortaya çıkma olasılığı da o kadar yüksek olur. Dahası, uyum süreci uzadıkça reform yorgunluğu artabilir ve enflasyon beklentileri tekrar dengelenebilir veya yükselebilir; bu da hedeflere ulaşmak için daha yüksek kısa vadeli büyüme maliyetleriyle birlikte daha büyük politika ayarlamaları gerektirebilir. Aynı zamanda, yüksek enflasyon, banka kredilerinin vadelerinin düşmesi ve kurumsal ile KOBİ kârlılığı arasındaki büyüyen farkın da gösterdiği gibi, finans sektörünün derinleşmesini ve genel piyasa verimliliğini baltalamaktadır. Ayrıca, yüksek gelirli hanelere orantısız bir şekilde fayda sağlayan varlık fiyatlarındaki artış da dahil olmak üzere gelir ve servet eşitsizliklerine katkıda bulunmaktadır.”

Rezervler IMF yeterlilik sınırının altında

IMF Türkiye’nin brüt rezervlerinin kendi yeterlilik ölçütlerini karşılamadığını bildirdi. Açıklamada, yüksek dolarizasyon ve artan kurumsal döviz borçluluğu kaynaklı döviz likidite risklerinin izlenmesi gerektiği vurgulanarak, “Aynı zamanda, brüt rezerv seviyesi Fon’un rezerv yeterlilik ölçütünün altında kalmaktadır” denildi. Enflasyonu düşürecek kadar yüksek politika faiz oranlarının da döviz talebini sınırlamaya yardımcı olacağı vurgulanan açıklamada, Merkez Bankası’nın, döviz rezerv gereksinimlerini potansiyel risklerle orantılı olarak belirlemeye devam etmesi gerektiği belirtildi.

Riskler azaldı ama hâlâ güçlü

Risklerin geçen yıldan bu yana azalmakla birlikte hala güçlü olduğu belirtilen açıklamada, talep canlı ve enflasyon beklentileri henüz tam olarak sabitlenmemişken, enerji fiyatları, döviz kuru gibi alanlarda bir şokun, enflasyon beklentilerini artırabileceği ve daha yüksek enflasyona yol açabileceği uyarısı yer aldı. Yurt içi mevduat sahiplerinin davranışlarında, özellikle altına olmak üzere alternatif varlıklara yönelme ve artan döviz cinsi kurumsal borçları çevirmede yaşanan zorluklar, temel kırılganlıklar sayıldı. Tüketimin, altın fiyatlarında yaşanabilecek bir düzeltmeden etkileneceği belirtilen açıklamada, “Görünüm ayrıca jeopolitik şoklara, turist varışlarında yavaşlamaya veya zayıf Avrupa büyümesine karşı da hassas olmaya devam ediyor. Bununla birlikte, ABD’ye sınırlı doğrudan ihracat ve ticaretin saptırılmasından elde edilebilecek potansiyel kazançlarla ticaret riskleri dengeli görünüyor” denildi.

“Faizi 2025 ortası düzeye döndür”

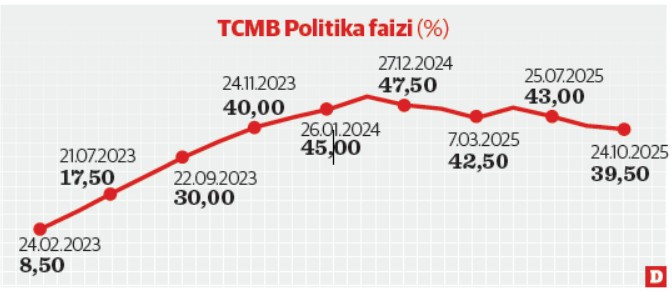

Açıklamada, enflasyonu Merkez Bankası hedefleriyle uyumlu hale getirmek ve şoklara karşı dayanıklılığı artırmak için ek politika çalışmalarına ihtiyaç bulunduğu vurgulandı. Daha sıkı politikalara kararlı ve koordineli bir geçişin duyurulması ve uygulanmasının, güvenin yeniden tesis edilmesi ve enflasyon beklentilerinin belirgin bir düşüş eğilimine girmesine yardımcı olacağı ifade edildi. Ek politika çerçevesinin bu yılki mali konsolidasyonun üzerine inşa edilmesinin kilit önem taşıyacağı vurgulanan açıklamada “TCMB’nin enflasyon hedeflerine ulaşması için reel faiz oranlarının daha yüksek seviyelere çekilmesi ve buna paralel olarak politika faizine odaklı bir çerçevenin oluşturulması gerekiyor” ifadesi dikkati çekti. Açıklamada, Merkez Bankası hedefleriyle uyumlu seviyelerin üzerinde seyreden ardışık enflasyon, hâlâ güçlü olan kredi büyümesi ve dirençli toplam talebin, daha yüksek bir reel politika faizi yörüngesini gerektirdiği savunuldu. “Bu, politika faizinin 2025 ortası seviyelerine döndürülmesi ve ardışık enflasyon TCMB hedefleriyle uyumlu hale gelene kadar faiz indirimlerinin ertelenmesiyle sağlanabilir” denilen IMF açıklamasında bunun, daha güçlü bir sosyal güvenlik ağıyla birlikte, uzun süreli yüksek enflasyonun ekonomi üzerindeki maliyetlerini telafi edeceği ve Türkiye’yi daha dirençli ve sağlam bir yörüngeye oturtacağı görüşü yer aldı.

Ücretlerde “hedef enflasyon” esası

Moody’s’ten sonra IMF’den de ücretleri “hedef enflasyona göre belirle” önerisi geldi. Uluslararası kredi derecelendirme kuruluşu Moody’s, ağustos ayındaki değerlendirmesinde Türkiye’nin kredi notunu bir kademe yükseltirken, izleyen dönemde not artırımları için “ücret artışlarının gerçekleşen değil beklenen enflasyona göre yapılması şartını öne sürmüştü. IMF açıklamasında da ücret ve fiyat belirleme süreçlerinin enflasyonu düşürme stratejisiyle tam uyumlu hale getirilmesinin, enflasyon ataletini kıracağı savunularak, şöyle denildi: “Kamu sektörü ücretleri de dahil olmak üzere tüm seviyelerde ücret belirleme süreçlerinde geriye dönük endeksleme, atalete katkıda bulunmakta ve dolayısıyla enflasyonu düşürmenin önünde bir engel oluşturmaktadır. Bu durum, öngörülen enflasyonla uyumlu ayarlamalar lehine aşamalı olarak ortadan kaldırılmalıdır. Düzenlenen ve yönetilen fiyatlar (kamu hizmeti tarifeleri dahil), tek seferlik telafi ayarlamalarından kaçınılarak, temel maliyetlerle ileriye dönük bir şekilde uyumlu hale getirilmelidir.”