Türkiye borsası yüzde 43 iskontolu

Piyasalar oldukça hareketli bir haftayı geride bıraktı. ABD -Türkiye arasında patlak veren yaptırım düellosuyla dolar 5 TL’yi, faiz yüzde 20’leri aştı. Borsa İstanbul'da ise endeks 95 bin puan seviyesinin altına geriledi. 2017 yılını yaklaşık yüzde 50’ye varan yükselişle tamamlayan Borsa İstanbul'da endeks yılbaşından bugüne yüzde 17’lik bir düşüş yaşadı. BIST 100 Endeksi içerisinde en büyük kayıp ise bankaların oldu. Bankacılık sektöründeki düşüş yüzde 30’lara vardı. Gelişmekte olan ülke piyasaları ile Borsa İstanbul'un fiyat kazanç oranları karşılaştırıldığında ise iskontolar yüksek. Son fiyatlamalarla Borsa İstanbul, gelişmekte olan ülke borsalarına göre yüzde 43 iskontolu hale geldi. Bu rakam 2009 yılında görülen yüzde 42'lik iskontonun da üzerine çıkıldığını gösteriyor. Verilerin tarihsel gelişimine bakıldığında, piyasalarda rüzgar ılık estiğinde söz konusu oran yüzde 5'lere kadar düşerken sert rüzgarlarda ağırlıklı olarak yüzde 30'lar civarında seyretmiş.

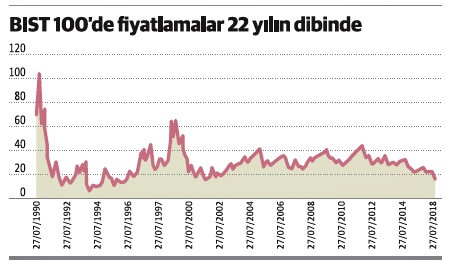

Piyasalar yurtdışında merkez bankalarını, Trump’ın açıklamalarını takip ederken iç piyasada, ABD-Türkiye ilişkileri ve enflasyon verileri yakından izleniyor. Dolardaki hızlı çıkış ve hisse senedi piyasasındaki satış baskısı BIST 100 endeksinin gelişmekte olan ülke endeksine oranı 22 yılın dip seviyelerine getirdi. Borsa İstanbul’da 6.9 civarında olan F/K oranları, 5.8 olan Rusya’ya yaklaşmış oldu. Ata Portföy Yönetimi Genel Müdür Mehmet Gerz’e göre, uzun dönem aralığı olan 6-12’nin en dip noktasına inen fiyat/kazanç değerlemesinde, uzun yıllardır gelişmekte olan ülkeler içinde negatif ayrışan Rusya’ya yaklaşılması önemli bir uyarı. Gerz, “Rusya’nın düşük değerlemesi yıllardır olumsuz kurumsal yönetim notu ve ülke riski ile açıklanırdı. Benzer bir durumun Türkiye için ortaya çıkması kurumsal yönetime ağırlık verilmesini gerektiriyor” dedi.

Piyasalar ikna olursa hızlı çıkışlar görebiliriz

“Fiyatlar bu kadar düşmesine rağmen hisse senedi piyassında güçlü alımlar görmüyoruz” diyen İntegral Yatırım Menkul Değerler Araştırma Direktörü Tuncay Turşucu’ya göre, piyasa öncelikle bir algı meselesi. Turşucu, yukarı yönlü fiyatlamaların alınması için geleceğe yönelik algılamaların iyi ve güçlü olması gerekli olduğunun altını çiziyor. “Ancak risk algısı halen yüksek ise beklenen alım iştahı gelmeyebilir. Nitekim son günlerde Borsa’da bunu yaşıyoruz demek mümkün” diyen Turşucu, risk algısının yüksek olmasını şöyle açıklıyor: “Risk ölçüsü olan CDS primleri 330 seviyelerinde bulunuyor. Bu seviye oldukça yüksek bir risk algısını gösteriyor ve kalıcı bir iyileşme görünmüyor. Diğer yandan enflasyon temelli faiz beklentilerinde yükselişler var. 2 yıllık tahvil faizi yüzde 21 seviyesinin üzerine yükselmiş durumda. TCMB’nin son toplantısının ardından dolar kuruna yönelik belirsizliklerin devam ettiğini ve TL’de kırılganlığın sürdüğünü görmekteyiz. Diğer yandan kredi derecelendirme kuruluşlarının yayınladığı raporlarda Türkiye için olumsuz görüşler var. Bütün bunlar risk algısını olumsuz etkilediği gibi ucuz olan hisselerde alımların güçlü şekilde gelmesini önlüyor. Ancak buna karşın güçlü bilanço beklentili hisselerde halen alımların sürdüğünü izliyoruz. Bununla birlikte bankacılığa yönelik beklentiler çok güçlü değil ve bunun etkisiyle baskılı seyirler var. Endeks üzerinde bankacılık sektörünün etkisi büyük olmasından dolayı, bu durum endeks üzerinde baskı yaratıyor.”

Turşucu, Türkiye’ye yönelik risk algısının düşmesi için, piyasaları tatmin edecek bir mali programın, yol haritasının ve bunu yapacak güçlü bir iradenin ortaya konması gerektiğini belirterek, “Piyasaların ikna olması durumunda oldukça ucuz seviyede kalan hisse senetleri piyasasında aslında büyük bir fırsat olmasının da etkisiyle hızlı çıkışlar görebiliriz” tahmininde bulunuyor.

Yüksek büyüme hedefi sürdürülemez olarak algılanabilir

Gelecekle ilgili uzmanların piyasa görüşleri oldukça temkinli. Mehmet Gerz, “Türkiye’nin ekonomik programında “yumuşak iniş” olacağına dair somut siyasi açıklama duymadık. Bu konuda ikna edici bir ekonomik program ortaya konmadan Türkiye’nin cari açığı, enflasyonu, faizleri ve döviz kurunu düşürmesi çok zor gözüküyor” diyor. Gerz, eylül ayında açıklanacak Orta Vadeli Program (OVP)’da bakacakları en önemli ekonomik hedefin orta vadeli büyüme rakamı olacağını belirtiyor. “Yeterli yurt dışı finansman temin edilmeden yüksek bir büyüme hedeflenirse, piyasalar bunu ‘sürdürülemez’ olarak algılamaya yatkın durumda” diyen Gerz, diğer yandan, ‘sürdürülebilir’ büyümeyi amaçlayan bir programın piyasalara güven vermeyi başarırsa, piyasaların hızlı bir olumlu tepki gösterebileceğine inanıyor. Gerz, “Türk Lirası varlık fiyatları son yılların en düşük seviyesinde bulunduğu için olumlu bir senaryoda potansiyel getiriler çok yüksek olabilir” diyor.

Tatmin edecek politika sepeti katalizör olacak

Gedik Yatırım Yatırım Danışmanlığı Müdürü Üzeyir Doğan, rakamlara dikkat çekiyor; “BIST’in gelişmekte olan ülkeler endeksine göre iskontosu yeni bir şey olmamasına karşın, yaşanan bu düşüşlerle arada açılan makas son yılların en yüksek seviyelerine ulaştı. Örneğin fiyat kazanç oranı bakımından %40’ı aşan bu ıskonto oranının ülke risk priminin düşük olduğu zamanlarda %5’lere kadar gerilediğini biliyoruz.” Jeopolitik ve siyasi riskler ile ekonomideki hızlı büyümeye karşın, bu büyümenin bazı makro verilerdeki dengeyi olumsuz etkilemesinin Türkiye’ye yönelik risk iştahını azaltan etkenler olduğunu ifade eden Doğan, şöyle devam ediyor; “BIST’te ıskontoya neden olan bu gelişmeler Türkiye’nin risk primini gösteren CDS primlerine de, TL’nin değerine de yansımış durumda. Türkiye’nin 5 yıllık CDS primleri 300’ün üzerine oturarak son yılların en yüksek seviyelerine ulaşmış durumda. Benzer şekilde sadece bu yıl dolar karşısındaki değer kaybı yüzde 30’a yaklaşan TL’de bu trendi destekler nitelikte. Tüm bu göstergeler TL varlıkların emsallerine kıyasla aşırı ucuz hala geldiğini işaret etse de piyasa katılımcıları bu ucuzluğu potansiyele çevirecek katalizör bulmakta zorlanıyor. Bu çerçevede isminin de değişmesi beklenen eski adıyla Orta Vadeli Program’a (OVP) yönelik beklentiler oldukça kuvvetli. Başta ABD olmak üzere uluslararası toplumla sorunların aşılması ve piyasayı tatmin edecek bir politika sepetinin bu ucuzluğu potansiyele çevirebilecek katalizörler olabileceğini düşünüyoruz.”