Ekonominin yapısal sorunu, ortak günahımız vergi politikası

Kamu maliyesi, bir devletin gelirlerini toplama, harcamalarını planlama ve bu harcamaları finanse etme sürecidir. Vergi politikası da bu sürecin ayrılmaz bir parçasını oluşturur.

Vergi politikası, devletin toplumdan vergi toplama ve bu vergileri nasıl harcayacağı konusunda aldığı kararlardır. Vergi politikasının enflasyon üzerinde önemli bir etkisi bulunmaktadır.

Unutulmamalıdır ki devletin topluma sosyoekonomik bakışının göstergesi uyguladığı vergi politikası ile izlenir. Vergi anlayışı politik, vergi araçları ideolojiktir. Vergi politikası, ekonomideki dengeleri etkileyebilecek ve düzeltebilecek önemli bir araçtır.

Vergi politikasında yapılan değişiklikler, hem bireylerin hem de işletmelerin harcamalarını etkileyebilir. Vergi indirimleri, bireylerin ve işletmelerin elinde daha fazla gelir kalmasına neden olabilir ve bu da talebi artırabilir. Bu durumda, talepteki artış enflasyonu tetikler. Ayrıca vergi uygulamaları özellikle enflasyon ve dezenflasyona yönelik en önemli etkiye sahip olması kullanımı, çeşidi, miktarı ve zamanlaması ile fark yaratacaktır.

Vergi politikasında yapılan değişiklikler, hem bireylerin hem de işletmelerin harcamalarını etkileyebilir. Vergi indirimleri, bireylerin ve işletmelerin elinde daha fazla gelir kalmasına neden olabilir ve bu da talebi artırabilir. Bu durumda, talepteki artış enflasyonu tetikler. Ayrıca vergi uygulamaları özellikle enflasyon ve dezenflasyona yönelik en önemli etkiye sahip olması kullanımı, çeşidi, miktarı ve zamanlaması ile fark yaratacaktır.

Vergilerin artması durumunda, bireylerin ve işletmelerin elinde daha az gelir kalacak ve bu da harcamaları ve talebi azaltabilir. Dolayısıyla, vergi politikasındaki her türlü değişiklik enflasyon üzerinde dolaylı ya da dolaysız bir etkiye sahip olabilir. Kamu maliyesi açısından bakıldığında, vergi politikasının enflasyonu kontrol etme ve yönetme konusunda önemli bir araç olduğu görülmektedir.

Vergi politikasının dengeli bir şekilde tasarlanması, ekonominin istikrarını sağlayabilir ve enflasyonun kontrol altında tutulmasına yardımcı olabilir. Bu nedenle, vergi politikası oluşturulurken enflasyonun etkileri göz önünde bulundurulmalı ve bu doğrultuda politikalar geliştirilmelidir. Türkiye'de vergi politikaları, gelirden alınan, servet ve mülkiyetten alınan, tüketimden alınan ve dış ticaretten alınan olmak üzere ayrılır. Gelir vergisi, Türkiye'de kişisel gelirlerden alınan vergidir.

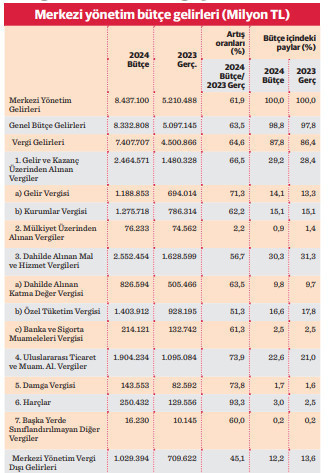

Gelir vergisi dilimleri her yıl yeniden belirlenmekte olup farklı gelir dilimlerine göre farklı oranlarda uygulanmaktadır. Ayrıca, maaş, kira geliri, faiz geliri gibi farklı kaynaklardan elde edilen gelirler farklı vergi oranlarına tabidir. Mülkiyet ve servetten alınan ile birlikte ülkemizde 2024 vergi gelirleri içinde yüzde 30,1 paya sahip olacağı öngörülmektedir.

Kalan kısım ise tüketim ve dış ticaretten alınacaktır. Bu yapıda enflasyonu tetikleyen kök sebeplerdendir. Verginin gelir dağılımı düzenleyici etkisini tesirsiz hale getirmektedir. Kurumlar vergisi ise ticari veya sınai faaliyeti olan tüm kurum ve kuruluşların elde ettikleri kâr üzerinden ödedikleri vergidir.

Türkiye'de kurumlar vergisi oranı genelde yüzde 20 düzeyindedir. KDV (Katma Değer Vergisi), Türkiye'de tüketim üzerinden alınan bir vergidir. Satılan mal veya hizmetlerin değeri üzerinden alınan bu verginin oranı genelde yüzde 18'dir. ÖTV (Özel Tüketim Vergisi), belirli tüketim mallarından alınan bir vergidir. Türkiye'de alkollü içecekler, tütün ürünleri, otomotiv gibi belirli ürünlere uygulanan ÖTV oranları değişebilmektedir. Türkiye'de vergi politikalarının belirlenmesinde hedef, vergi gelirlerini artırarak devlet bütçesine katkı sağlamak ve vergi yükünü adil şekilde dağıtmak olmalıdır.

Vergi politikaları, ekonomik duruma göre esneklik gösterebilir ve zaman zaman güncellenerek değiştirilebilir. Ekonomilerde doğru vergi politikası, hükümetlerin gelir elde etmek ve ekonomik faaliyetleri düzenlemek amacıyla aldığı vergi kararlarını içerir. Ancak gelir dağılımını düzenleyici etkisi de sosyal barış ve toplumsal mutabakatın sağlanmasında da belirleyicidir. Doğru vergi politikası belirlenirken birkaç temel prensip üzerinde durulması gerekmektedir.

İlk olarak, vergi politikasının adil olması önemlidir. Vergilendirme sistemi, bireyler ve şirketler arasında adaleti sağlamalı ve herkesin mali yükünü eşit bir biçimde paylaşmasını sağlamalıdır.

Vergi politikaları, gelir dağılımını etkileyebileceği için adil bir şekilde tasarlanmalıdır. Bunun yanı sıra, vergi politika sının ekonomik büyümeyi teşvik etmesi gerekmektedir. Vergilendirme, ekonomik faaliyetleri engelleyen veya durduran bir faktör olmamalıdır.

Vergi oranlarının makul olması ve vergi sisteminin işletmelerin büyümesine ve yatırım yapmalarına teşvik edici olması önemlidir. Ayrıca vergi politikası, ekonomik istikrarı desteklemelidir. Vergi gelirleri, kamu hizmetlerinin finansmanı için gerekli olduğu kadar devlet borçlarını da azaltmak amacıyla kullanılmalıdır. Son olarak, vergi politikası şeffaf olmalıdır. Vergi mükellefleri, vergilendirme sisteminin nasıl işlediği konusunda net bir şekilde bilgilendirilmelidir.

Vergi politikalarının açık ve anlaşılır olması, vergi kaçakçılığını ve vergi tahsilatında yaşanan sorunları azaltabilir. Özetle, ekonomilerde doğru vergi politikası, adil, büyümeyi teşvik edici, ekonomik istikrarı destekleyici ve şeffaf bir vergilendirme sistemi olmalıdır. Bu prensiplere uygun olarak belirlenen vergi politikaları, ekonomik büyümeyi destekleyerek daha sağlıklı ve sürdürülebilir bir ekonomik ortamın oluşmasına katkı sağlayabilir.

Tüm bunların gerçekleşmesinde toplumlar talep de de bulunabilmelidir. Kayıt dışılığın fırsatçılığı ile toplumsal geleceğimiz ipotek altına sokulmamalıdır. Son söz: İktidarların vergi uygulamaları, ekonomi politik duruşlarının vaatlerle uyumunu gösterir.