Krediler ‘reel’ büyümeye geçti

İkinci yarısında miktar kısıtlamaları ve radikal faiz artırımları gibi sıkılaştırma önlemlerinin uygulamaya konulduğu 2023’ün tümünde tüketici fiyatları (TÜFE) yüzde 64,77 artarken, yıllık nominal büyümesi yüzde 53,7 ile enflasyonun altında kalan bankacılık sektörü kredi hacmi yüzde 6,7 oranında reel daralma kaydetmişti.

Aylık büyüme sınırları aşağı çekilen, faiz artırımları nedeniyle kullanım maliyeti hızla artan krediler, sıkılaştırma önlemlerinin devam ettiği 2024 yılının tümünde de nominal bazda yüzde 36,72 artarken, yüzde 44,38 olan enflasyon dolayısıyla reel olarak yüzde 5,3 daralmıştı.

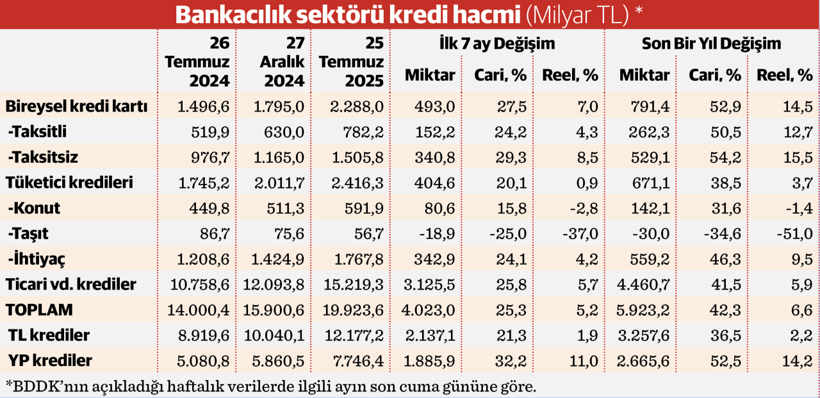

Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) verilerine göre, 27 Aralık 2024-25 Temmuz 2025 arasında bankacılık sektörü toplam kredi hacmi yüzde 25,8 oranında net 4 trilyon 23 milyar lira artarak 19 trilyon 923,6 milyar liraya ulaştı. Enflasyonda hızlı düşüşün damgasını vurduğu söz konusu yedi ayda Türkiye İstatistik Kurumu’nun (TÜİK) Tüketici Fiyat Endeksinde (TÜFE) yüzde 19,08 oranında bir artış gerçekleşti. Buna göre enflasyonun üzerinde büyüyen toplam kredi hacminde bu dönemde reel bazda yüzde 5,2 genişleme yaşandı.

Tüketicilerin kullandığı ihtiyaç kredisi ve bireysel kredi kartı harcamaları ile üretici sektörlere açılan ticari krediler ilk yedi ayda enflasyonun üzerinde artarak reel bazda genişleme kaydetti. Toplam kredi hacmindeki büyüme esas olarak bu üç kanaldan gerçekleşti. Tüketiciler temel finansman kanalı olarak bireysel kredi kartı ve faizi yüksek de olsa ihtiyaç kredisi kullanımına ağırlık verirken, konut ve taşıt kredilerinin hacminde ise reel olarak daralma yaşandı.

Bankalar şirketleri net 3,1 trilyon TL fonladı

Ekonominin üretim ayağında yer alan şirket, firma ve kişilere kullandırılan ve bankacılık sektörü toplam kredi hacminin en büyük bölümünü oluşturan “ticari ve diğer” kredilerin hacmi, anılan dönemde nominal bazda yüzde 25,8 oranında net 3 trilyon 125,5 milyar lira artarak 15 trilyon 219,3 milyar liraya ulaştı. Enflasyonla indirgendiğinde ticari kredi hacminin yedi ayda reel bazda yüzde 5,7 genişlediği belirlendi.

Sanayi ve ticaret başta üretici sektörlere açılan söz konusu krediler 2024 yılının tümünde cari olarak yüzde 35’le enflasyonun çok altında bir büyüme kaydetmiş, reel olarak yüzde 6,5 daralmıştı. Bu gelişmede özellikle yüksek faiz-düşük kur dolayısıyla etkisiyle sanayi üretiminde frene basılması etkili olmuştu.

Bireysel kartla 493 milyarlık net borçlanma

Yedi aylık dönemde bireysel kredi kartlarındaki borç bakiyesi net yüzde 27,5 oranında 493 milyar lira artarak 2 trilyon 288 milyar liraya ulaştı. Bu dönemde gerçekleşen TÜFE bazında arındırıldığında bireysel kart borcunda reel bazda artışın yüzde 7 olduğu belirlendi.

Bu dönemde peşin kart alışverişleri kaynaklı borç bakiyesi 340,8 milyar liralık net artışla 1 trilyon 505,8 milyar liraya yükseldi. Nominal olarak yüzde 26,7 artan “tek çekim” kredi kartı borç bakiyesinde reel büyüme yüzde 7 olarak gerçekleşti.

Sıkılaştırma önlemi olarak kredi kartı ile taksitli alışverişin büyük oranda kısıtlanmış olmasına rağmen bu tür ödeme şekli ile oluşan borç bakiyesinde de reel artış yaşanması dikkati çekti. Taksitli kredi kartı borç bakiyesi yedi ayda cari olarak yüzde 24,2, reel bazda yüzde 4,3 oranında net 152,2 milyar liralık artışla 782,2 milyar liraya çıktı.

“İhtiyaç” kredisinde 343 milyar TL artış

Bankalar, ilk yedi ayda ihtiyaç, konut ve taşıt kredileri ile tüketicileri net 404,6 milyar TL fonladı. Toplam tüketici kredisi hacmi yüzde 20,1’lik nominal artışla 2 trilyon 416,3 milyar liraya ulaşırken, bunun büyük bölümünü ihtiyaç kredileri oluşturdu. Tüketimin finansmanında ihtiyaç kredisi kullanımı giderek arttı, bireysel kart borçları ve ticari kredilerden sonra en hızlı büyüme bu alanda yaşandı. Bankacılık sektörünün tüketicilere kullandırdığı ihtiyaç kredilerin hacmi yedi ayda nominal bazda yüzde 24,1 oranında net 342,9 milyar liralık bir artışla 1 trilyon 767,8 milyar liraya ulaştı.

Tüketici kredileri hacminde en büyük paya sahip olan ihtiyaç kredilerindeki bu artışa karşılık, konut kredilerindeki artış enflasyonun altında kaldı, taşıt kredileri ise cari olarak da geriledi.Yedi ayda nominal bazda yüzde 15,8’le sadece 80,6 milyar lira artarak 591,9 milyar lira olan konut kredilerinin hacmi reelde ise yüzde 2,8 oranında daraldı. Aynı dönemde geri ödemelerden daha az yeni kullandırım nedeniyle taşıt kredileri cari olarak yüzde 25 oranında 18,9 milyar lira azalarak 56,7 milyar liraya geriledi, bu kredilerde reel daralma ise yüzde 37’yi buldu.

Yıllık bazda da reel genişleme

Toplam kredi hacminde, parasal sıkılaştırma ve seçici kredi önlemlerini içeren programın ikinci yılı ile örtüşen son bir yıldaki cari artış da enflasyonun üzerinde gerçekleşti. Temmuz sonu itibarıyla TÜFE bazında yıllık enflasyon yüzde 33,52 olurken, toplam kredi hacmindeki yıllık nominal büyüme yüzde 42,3’ü buldu.

Enflasyondan arındırıldığında toplam kredi hacminin yıllık bazda reel olarak yüzde 6,6 genişlediği belirlendi. Son bir yılda özellikle bireysel kredi kartı borçları reel olarak yüzde 14,5 artış kaydetti. Konut kredilerinde yüzde 1,4, taşıt kredilerinde yüzde 51’lik reel daralmaya karşılık, ihtiyaç kredilerinde yüzde 9,5 reel büyüme yaşandı. Kredi pastasında en büyük bölümü oluşturan ticari ve diğer kredilerin hacmi de son bir yılda reel bazda yüzde 5,9 genişledi.

Kredi faizlerinde düşüş sınırlı kaldı

Bu yıl kredi hacminin, geçen yıl sonunda başlatılan, ancak iç ve dış şok gelişmeler yüzünden kesintisiz devam edemeyen faiz indirimleri sürecine rağmen hala yüksek kalan faiz oranlarına rağmen reel genişleme kaydettiği dikkati çekti.

Merkez Bankası, geçen yıl martta yüzde 50’ye kadar çıkararak aralık ayına kadar bu düzeyde tuttuğu politika faizini aralıkta başlattığı indirim sürecinde bu yıl mart itibarıyla yüzde 42,5’e kadar çekmiş, ancak izleyen dönemde iç siyaset ve küresel ekonomideki gerilimlerin yol açtığı türbülanslar yüzünden nisanda yeniden artırıma giderek yüzde 46’ya çıkarmak zorunda kalmıştı. Banka, gerilimlerin görece aşılması üzerine söz konusu faiz oranını temmuz ayında yeniden indirerek yüzde 43 olarak belirledi.

En yaygın tüketici kredisi olan ihtiyaç kredilerinin geçen yıl temmuzda sektör ortalamasında yüzde 76,22 olan ve bu yıl şubatta yüzde 64,16’ya kadar inen, martın ikinci yarıda patlak veren iç siyasi gerilimle ay ortalamasında yüzde 65,76’ya çıkan ağırlıklı ortalama faizi, Merkez Bankası’nın yeniden faiz artırımına gitmek zorunda kaldığı nisan ayında tekrar yüzde 70’in üzerine çıktı. Haziran ayı itibarıyla yüzde 70,75 olan söz konusu oran, yeni faiz indiriminin geldiği temmuzda 68 dolayına geriledi.

Taşıt kredilerinin Temmuz 2024’te yüzde 54,39 olan yıllık faiz oranı bu yıl aynı ayda yüzde 44,95; konut kredilerinin bir yıl önce yüzde 44,10 olan faizi de yüzde 42,56 düzeyinde oluştu. Ekonominin üretim ayağına açılan ticari kredilerin Temmuz 2024’te yüzde 62,38 olan yıllık faizi de bu yıl şubatta yüzde 56,24’e kadar indikten sonra nisanda başlayan yükselişle haziranda yüzde 63’ü geçerken, temmuz ayında yüzde 60,84’e geriledi.

Parasal sıkılaştırma ve seçici kredi önlemleri

-İç talebi dizginleme, enflasyonu kontrol altına alma ve cari açığı azaltma hedefiyle hazırlanan parasal sıkılaştırma programı, 22 Haziran 2023’te Merkez Bankası politika faizinin yüzde 8,5’ten yüzde 15’e yükseltmesiyle fiilen başladı.

-Bu kapsamda faiz artırımları yanında seçici kredi ve zorunlu karşılık oranlarının artırılması gibi adımlarla finansal koşullar sıkılaştırarak kredi büyümesinin kontrol altına alınması hedeflendi.

-Seçici kredi önlemleri ile niceliksel sıkılaştırma adımları kapsamında TL ticari kredilerde aylık büyüme sınırı düşürüldü (İhracat, yatırım, tarım, esnaf kredileri ve deprem bölgesi kredileri bu sınırdan muaf tutuldu).

-Kredi kartı ve kredili mevduat hesabı (KMH) faiz oranları yükseltildi.

-Likiditeyi sıkılaştırmak ve kredi büyümesini sınırlamak amacıyla döviz korumalı mevduat için zorunlu karşılık oranı artırıldı.

-Makro ihtiyati önlemler kapsamında BDDK tarafından konut ve taşıt kredileri için kredi/değer oranları ve vade sınırlamaları gibi ek düzenlemeler uygulandı.